この記事は、私(@mifsee)が個人的に勉強しながら米国投資を行っており、そのための調査した内容をアウトプットしたものです。

あくまでも個人の記録のため、内容には、一部間違いや事実と異なる点が含まれている場合があるかもしれません。ご覧になる場合は予めご了承ください。

- はじめに

- オール・カントリー(オルカン)って何?

- オルカンが人気の理由は?

- オルカンの投資対象は?

- eMAXIS Slim 全世界株式(オール・カントリー)の概要をまとめると?

- オルカン(オール・カントリー)の手数料とコストはどれくらい?

- 信託報酬が長期投資のパフォーマンスに与える影響は?

- オルカン(オールカントリー)への投資に向いている人は?

- オルカン(オールカントリー)のパフォーマンスは?

- オルカンの分散比率は?

- オルカン投資のデメリット、リスクは?

- オルカン、S&P500、ナスダック100それぞれの特徴、違いは?

- 「オルカン」と「S&P500」選ぶならどっち?

- 「オルカンはおすすめしない」という記事、検索も多くみられがその要因は?

- まとめ

はじめに

NISA制度が「新ニーサ」として大幅にリニューアルされ、多くの方が株式投資、とりわけ米国株やその他海外市場への投資に対する関心を一層高めています。

知り合いから「つみたてニーサで何を選べばいいの?」という相談もチラホラあり、私も積立投資をより効果的かつ効率的に行う方法を検討していました。

そこで、特に注目されている投資信託銘柄「オルカン(オールカントリー)」に焦点を当て、そのメリットやデメリットを詳細に調査しました。

さらに、米国の主要銘柄に投資する「S&P 500」やハイテク銘柄中心の「ナスダック100」など、人気の高い銘柄をどのような基準や目的で選ぶべきかについても掘り下げてみました。

私はSBI証券を通じてニーサを運用していますが、本記事で取り上げる内容は楽天証券や他の証券会社でも概ね同じような仕組みのものが提供されていると思います。

オール・カントリー(オルカン)って何?

- オールカントリーとは、日本を含む全世界(先進国23カ国・新興国24カ国)の株式へ分散投資するインデックス・ファンド。

- 日本の投資環境で「オールカントリー」という言葉が用いられる場合、多くは「eMAXIS Slim全世界株式(オール・カントリー)」などの商品名のこと。

- オルカンとは、「オール・カントリー」を略した呼び方。

- オルカンは、全世界の株式市場に幅広く分散投資を行うことを目的とし、米国をはじめとする先進国の株式だけでなく、新興国の株式にも投資を行う。

- わかりやすく言うと、アメリカや日本など特定の地域に偏らず、全世界の主要な市場を幅広く投資できる投資信託のこと。

オルカンが人気の理由は?

オルカン「eMAXIS Slim 全世界株式(オール・カントリー)」が人気を集める理由は、その多面的な特徴と多彩なメリットにある。

以下は、オルカンが特に人気を集める主な理由。

全世界の株式への分散投資

オルカンは、全世界の株式市場に投資することで、地域に偏ったリスクを軽減。先進国だけでなく新興国の市場にも幅広く投資し、グローバルな経済成長の恩恵を受けることが可能。

低い運用コスト

「eMAXIS Slim」シリーズは、低コストでの運用が特徴。その一つのオルカンは非常に低い約0.057%の信託報酬(運用管理費用)で運用されており、長期的な投資成果においてコストが大きな影響を及ぼすことを考えると、この低コストは大きな魅力。

パッシブ運用

特定の市場指数に連動するパフォーマンスを目指すパッシブ運用を採用しているため、市場平均のリターンを効率的に追求することができる。アクティブファンドに比べて運用コストを非常に低く抑えることが可能。

長期投資に適している

全世界の株式に分散投資することで、長期的な視点での資産形成に適している。経済成長に伴う株価の上昇を長期的に捉えることができ、安定した資産増加を目指しやすい。

投資初心者にもフレンドリー

オルカンは、投資初心者でも理解しやすいシンプルな投資戦略。全世界の株式市場への露出を一つの商品で実現できるため、複雑な投資判断を必要としない。

ファンドへの資金流入が高い

2024年の新ニーサがスタートした時点で、オルカンの純資産総額は約2兆4,000億円に達しており、資金流入量が多い投資信託銘柄の中で第2位に位置している。この高い資金流入は、投資家からの強い信頼と関心を示しており、オルカンが市場で高く評価されていることを反映している。

これらの理由から、オルカンは多くの投資家にとって魅力的な選択肢となっており、特につみたてNISAなどの長期的な資産形成を目指す人々からの人気が高い。

オルカンの投資対象は?

- 投資対象は、MSCIオール・カントリー・ワールド・インデックス(ACWI)に連動するパフォーマンスを目指している。

- この指数は、先進国および新興国を含む全世界(約50カ国以上)の株式市場をカバーしており、数千の銘柄で構成。

多様な経済環境下での投資機会を提供している。

eMAXIS Slim 全世界株式(オール・カントリー)の概要をまとめると?

- 運用会社:三菱UFJアセットマネジメント

- カテゴリ:国際株式・グローバル・含む日本

- 指数追跡対象:MSCIオール・カントリー・ワールド・インデックス

- ファンド設定日:2018/10/31

- 分配金:なし

ファンド設定は2018年からとなっており、運用期間はそれほど長くない。

オルカン(オール・カントリー)の手数料とコストはどれくらい?

- 買付手数料(税込):なし

- 信託報酬(税込)/年:0.05775%以内

- 信託財産留保額:なし

このデータは、SBI証券の場合となるが、信託報酬は非常に低い。

これにより、投資家は比較的低コストで全世界の株式市場への分散投資を行うことが可能。

信託報酬はファンドの運用に直接かかる費用であり、この低さは長期的な投資成果に有利に働くと言える。

信託報酬が長期投資のパフォーマンスに与える影響は?

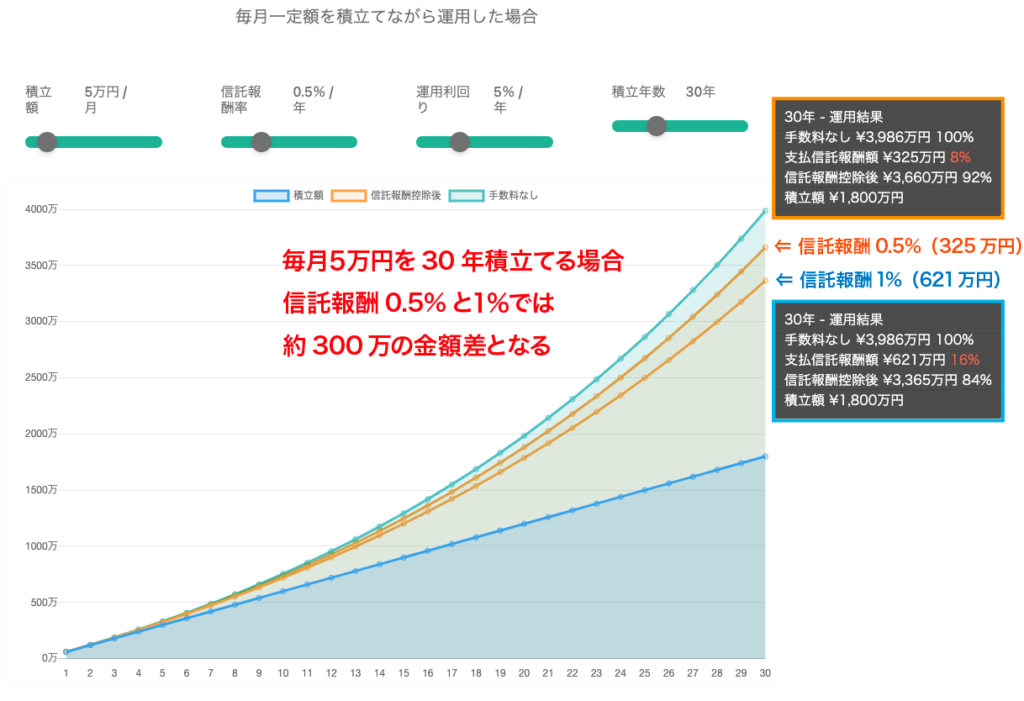

信託報酬が長期投資においてどれくらいの影響があるかを表すと。

例として、毎月5万円を30年間積立てる場合をシュミレーションした場合、信託報酬が0.5%と1%では、最終的な投資成果に約300万円の金額差となる。

そのため、長期投資においては信託報酬の率は、ほんの僅かな違い(0.数パーセント)でも、大きな金額差となり得るため、しっかりと確認し、その影響を理解することが重要。

※毎月5万円を30年間積立てる場合の信託報酬の差のシュミレーション結果

オルカン(オールカントリー)への投資に向いている人は?

オルカンへの投資が特に向いている人は、以下のような特徴や目的を持つ人。

- 長期的な資産形成を目指す人:オルカンは、全世界の株式に分散投資することで、長期的な視点で資産を増やすことを目指します。経済成長に伴う株価の上昇を長期的に捉えたいと考える人に適しています。

- 分散投資を重視する人:先進国だけでなく新興国の市場にも投資し、さまざまな産業セクターにわたる分散投資を求める人に最適。リスクを避け、グローバルな視野での投資を望む人に適している。

- 投資初心者:オルカンは、投資戦略がシンプルであり、一つの商品を通じて全世界の株式市場へのアクセスを提供するためわかりやすい。投資初心者にとっても手間をかけずに積立ることができる。

- 積立NISAを利用したい人:積立NISAなどの税制優遇制度を活用して、非課税での長期投資に最も適している。税効果を最大限に活用しながら、グローバルな分散投資を行いたい人に最適。

これらの特徴や目的にあう人は、オルカンへの投資を検討する価値がある。

オルカン(オールカントリー)のパフォーマンスは?

TradingViewのチャートを基にした分析では、2020年を基点として2024年2月までの期間で約80%の成長を遂げており、安定した成長を示している。

※オルカンの2020年を基点として2024年2月までの価格推移グラフ

オルカンの分散比率は?

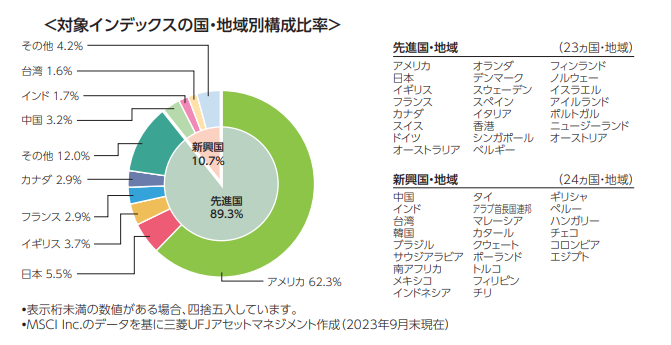

オルカン(オールカントリー)は、対象インデックスに採用されている日本を含む先進国23カ国および新興国(24カ国)の株式等への投資を行う。

オルカンの地域別構成比率

| 地域カテゴリ | 国/地域 | 比率 |

|---|---|---|

| 先進国・地域 | アメリカ | 62.3% |

| 日本 | 5.5% | |

| イギリス | 3.7% | |

| フランス | 2.9% | |

| カナダ | 2.9% | |

| その他 | 12.0% | |

| 合計 | 89.3% | |

| 新興国・地域 | 中国 | 3.2% |

| インド | 1.7% | |

| 台湾 | 1.6% | |

| その他 | 4.2% | |

| 合計 | 10.7% |

- オルカンの投資ポートフォリオは世界各国に分散しているものの、実際には先進国・地域、特にアメリカ市場に大きく依存している。

- アメリカへの投資比率が60%を超えるため、一部の見方では、このファンドが提供する分散投資の効果は限定的であるとも言える。

オルカンの組入上位通貨

地域別構成比でアメリカの比率が高いため、組入通貨もアメリカドルが大きく占めている。

| 組入通貨 | 比率 |

|---|---|

| アメリカドル | 63.0% |

| ユーロ | 7.8% |

| 円 | 5.8% |

| イギリスポンド | 3.7% |

| 香港ドル | 2.9% |

| カナダドル | 2.8% |

| スイスフラン | 2.4% |

| オーストラリアドル | 1.7% |

| インドルピー | 1.7% |

| ニュー台湾ドル | 1.6% |

オルカンの組入上位銘柄

組入銘柄の上位も、ほぼ米国株が占めている。

| 銘柄 | 業種 | 国・地域 | 比率 |

|---|---|---|---|

| アップル | テクノロジー・ハードウェアおよび機器 | アメリカ | 4.5% |

| マイクロソフト | ソフトウェア・サービス | アメリカ | 4.0% |

| アマゾン・ドット・コム | 一般消費財・サービス流通・小売り | アメリカ | 2.1% |

| エヌビディア | 半導体・半導体製造装置 | アメリカ | 1.7% |

| アルファベット Aクラス | メディア・娯楽 | アメリカ | 1.5% |

| メタ・プラットフォームズ Aクラス | メディア・娯楽 | アメリカ | 1.1% |

| テスラ | 自動車・自動車部品 | アメリカ | 0.9% |

| ユナイテッドヘルス・グループ | ヘルスケア機器・サービス | アメリカ | 0.8% |

| アルファベット Cクラス | メディア・娯楽 | アメリカ | 0.8% |

| イーライリリー・アンド・カンパニー | 医薬品・バイオテクノロジー・ライフサイエンス | アメリカ | 0.8% |

オルカン投資のデメリット、リスクは?

オルカンに投資する際に考慮すべきデメリットやリスクは以下の通り。

市場リスク

全世界の株式市場に投資するため、世界経済の変動や特定の国や地域の政治的・経済的な不安定性が基準価額に影響を与える可能性がある。

市場全体の下落はファンドのパフォーマンスに直接的な影響を及ぼす。

為替リスク

オルカンは、日本円以外の通貨で取引される資産にも投資します。

そのため、為替レートの変動が投資成果に影響を及ぼす可能性がある。

円高が進むと、外貨建て資産の円換算価値が減少し、逆に円安が進むと価値が増加する。

集中リスク

オルカンは分散投資を行うことでリスクを軽減しようとしますが、先進国地域に偏りが生じている。

そのため特定の市場の下落がファンド全体に大きな影響を与える可能性がある。

新興市場リスク

新興市場への投資は、先進国市場に比べて高いリターンの可能性を持ちますが、政治的不安定性、経済の変動性、低い市場の透明性などにより、より高いリスクを伴う。

積立ニーサでは、長期的な視点での投資を考えるため、これらのリスクを理解して検討する必要がある。

オルカン、S&P500、ナスダック100それぞれの特徴、違いは?

積立NISAで人気のある銘柄には、S&P 500やナスダック100に投資するものが含まれます。投資選択を検討し比較する際には、S&P 500とナスダック100を対象とした投資信託の詳細を把握しておくことが重要。

S&P 500指数を対象した投資信託

SBI証券で、S&P 500指数を対象した積立ニーサの対象人気銘柄は、「三菱UFJ-eMAXIS Slim 米国株式(S&P500)」。

- S&P500は、アメリカ合衆国の代表的な500社の株式で構成される指数で、アメリカ経済の動向を反映し、広範な産業セクターをカバーしている。

- アメリカ経済の成長に投資したい人に適している。

ナスダック100指数を対象とした投資信託

SBI証券で、ナスダック100指数を対象した積立ニーサの対象人気銘柄は、「大和-iFreeNEXT NASDAQ100インデックス」。

- ナスダック100は、ナスダック市場に上場している非金融セクターの大手企業100社で構成されている。特にテクノロジー関連企業が多く含まれており、イノベーションに強い関心がある企業への投資が特徴。

- アメリカ経済に関心が強く、特にテクノロジー産業やイノベーティブな企業に投資したい人、成長性を重視する投資家に適している。

それぞれの投資信託の違いを理解するための比較表は以下。

| 指標 | オルカン | S&P500 | NASDAQ100 |

|---|---|---|---|

| 投資信託 | 三菱UFJ-eMAXIS Slim 全世界株式(オール・カントリー) | 三菱UFJ-eMAXIS Slim 米国株式(S&P500) | オレンジ:大和-iFreeNEXT NASDAQ100インデックス |

| 純資産 | 約2兆4,300億円 | 約3兆6,000 億円 | 約963億円 |

| 信託報酬(年率) | 0.05775%以内 | 0.09372%以内 | 0.495% |

| 運用方針 | 全世界株式 | 米国株式(S&P500指数連動) | 米国株式(NASDAQ100指数連動) |

比較して見ると

- オルカンは最も低い信託報酬を提供し、長期投資におけるコスト効率が高い。NASDAQ100は比較的高い信託報酬を持つが、特定のセクター(特にテクノロジー)への強い露出を提供する。

- 投資家が全世界の成長に投資したい場合はオルカンが適しており、米国経済や特にテクノロジー部門の成長に賭けたい場合は、SP500やNASDAQ100が適している。

どのファンドが「最適」かは、投資する目的、リスク許容度、市場見通しによって異なる。

オルカンは低コストで全世界に分散投資したい方に、SP500は安定した大企業への投資を求める方に、NASDAQ100は成長性の高いテクノロジー企業への露出を求める方に適している。

「オルカン」と「S&P500」選ぶならどっち?

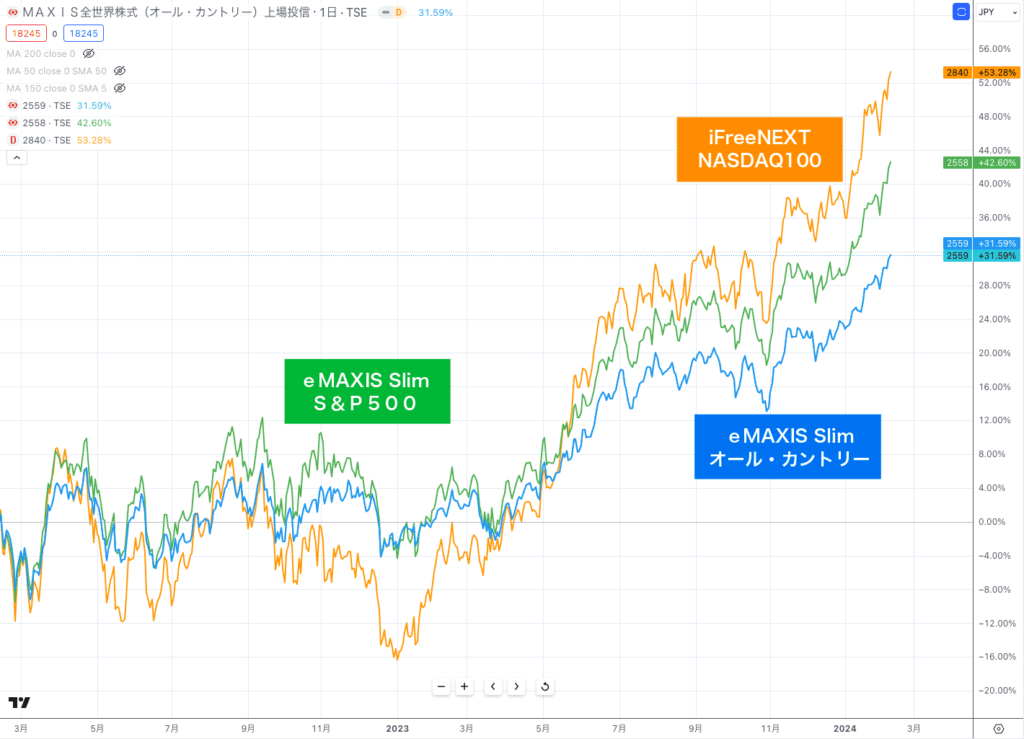

オルカン、S&P500、ナスダック100対象銘柄のそれぞれのパフォーマンスを比較すると

それぞれの投資信託の2022年頃からのパフォーマンスを比較したグラフは以下。

- 青:三菱UFJ-eMAXIS Slim 全世界株式(オール・カントリー)

- 緑:三菱UFJ-eMAXIS Slim 米国株式(S&P500)

- オレンジ:大和-iFreeNEXT NASDAQ100インデックス

パフォーマンスに関しては、NASDAQが最も優れており、次いでS&P 500、そしてオルカンの順となっている。

ただし、2023年の結果は特に米国のテクノロジー企業が好調だったためであり、今後数十年のパフォーマンスを予測することはできない。

ただし、オルカンも世界に分散投資しているとはいえ、約60%が米国株に割り当てられており、他の指数とそこまで大きく異なるわけではないということが言える。

「オルカンはおすすめしない」という記事、検索も多くみられがその要因は?

オルカンに対する一部の批判的な意見は、主に以下の点によると考えられる。

分散投資の効果に関する疑問

全世界株式型ファンドは、多数の銘柄に分散投資することでリスクを低減させることが目的ですが、実際にはリスクが十分に低減されていないという指摘がある。

特に、S&P 500と比較した場合、全世界株式型ファンドには新興国株や中小型株が含まれるため、リスクが高まるとされている。

例えば、2020年のコロナショック時には、全世界株式型ファンドとS&P 500型ファンドの値動きに大きな差は見られず、分散投資によるリスク低減の効果が限定的であったことが指摘されている。

リターンの観点

リスクを取ることで高いリターンを期待するのが投資の一般的な考え方ですが、全世界株式型ファンドのパフォーマンスは、過去のデータを見る限り、S&P 500に比べて劣っているというデータがある。

特に、S&P 500に含まれる米国株は、流動性が高く、世界中からの投資が集まることで、国際的なブランド力を持っており、S&P 500に投資するだけで、実質的にグローバルな投資ができているという見方もある。

「全世界株式(オルカン)をおすすめしない」という意見は、分散投資によるリスク低減の効果が限定的であること、およびS&P 500など他の指数に比べてリターンが劣る可能性があることに基づいている。

しかし、投資は個々の投資目的やリスク許容度によって最適な選択が異なるため、全世界株式型ファンドは、グローバルな視野での分散投資を求める投資家には依然として魅力的な選択肢であると言える。

一方で、特定の市場やセクターへの投資を重視する場合、S&P 500やNASDAQ 100など他の指数に連動するファンドが適している場合もあり、重要なのは、自身の投資戦略に合致するファンドを選択すること。

まとめ

この記事では、全世界に投資するオルカンと、S&P 500やナスダック100を対象とする投資信託の特徴及び違いについて検討しました。

個人的見解として、どの銘柄を選んでも大きな差はないと感じられます。

しかし、投資初心者が安定したリスク管理のもとでほったらかし投資、つまり放置型の投資を通じて資産を形成したい場合、オルカンは最適な選択肢であると言えるかもしれません。

私自身、NISAを利用する際は、より高いパフォーマンスを追求し、税制上のメリットを最大限に活用したいと考えています。

年齢的に、これから20年や30年といった長期投資を視野に入れることが難しい年齢のため、パフォーマンスを重視する傾向にあります。

しかし、ジュニアNISAを利用していたり、20代〜30代で長期的な投資期間を検討できる方は、手数料のコストが低く安定した成長が期待できるオルカンへの投資は、理にかなっている選択かもしれません。