このサイトは、私(@mifsee)が個人的に学びながら企業分析や銘柄分析を進め、その過程を記録としてまとめているものです。

あくまで個人の調査・整理を目的とした内容であり、誤りや実際と異なる情報が含まれる可能性があります。

また、MifseeではAI技術を活用した運用や、技術習得を目的とした実験的な取り組みも行っています。ご覧いただく際には、その点をご理解のうえご利用ください。

- はじめに

- デイ・ワン・バイオファーマシューティカルズ(DAWN)とは何の会社、どのような事業をしている?

- デイ・ワン・バイオファーマシューティカルズ(DAWN)の主力製品は?

- デイ・ワン・バイオファーマシューティカルズ(DAWN)のビジネスモデルは?

- 取引市場は?

- デイ・ワン・バイオファーマシューティカルズ(DAWN)のセクター、業種、属するテーマは?

- 配当は?

- デイ・ワン・バイオファーマシューティカルズ(DAWN)の競合企業は?

- デイ・ワン・バイオファーマシューティカルズ(DAWN)が属する業界の規模と成長性は?

- デイ・ワン・バイオファーマシューティカルズ(DAWN)の競合との差別化要素と優位性は?

- デイ・ワン・バイオファーマシューティカルズ(DAWN)の業績について

- デイ・ワン・バイオファーマシューティカルズ(DAWN)の株価

- デイ・ワン・バイオファーマシューティカルズ(DAWN)の将来性と今後の株価見通しは?

- デイ・ワン・バイオファーマシューティカルズ(DAWN)の2024年度Q4決算サマリー

- まとめ

はじめに

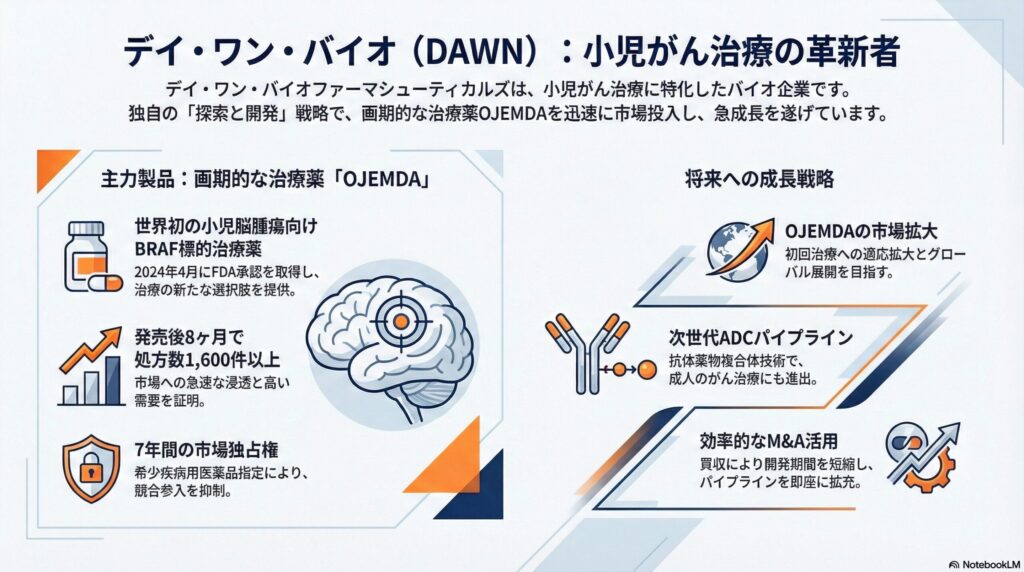

小児がん治療という、医療の中でも特に切実なニーズがありながら、長年にわたり治療選択肢が限られてきた領域があります。その課題に正面から取り組み、画期的な治療薬の開発と商業化に成功した企業が、デイ・ワン・バイオファーマシューティカルズ(DAWN)です。

カリフォルニア州ブリスベーンを拠点とする同社は、2024年4月に初の商業製品であるOJEMDA(tovorafenib)のFDA承認を取得し、小児低悪性度神経膠腫(pLGG)という小児脳腫瘍の治療において、初めてのBRAF遺伝子変異を標的とした全身療法を市場に提供することに成功しました。

商業化開始からわずか数ヶ月で1,600件以上の処方を獲得し、四半期ごとに100%を超える成長率を記録している同社の勢いは、投資家から大きな注目を集めています。さらに、2026年1月にはMersana Therapeuticsを買収し、パイプラインを大幅に拡充するなど、積極的な成長戦略を展開しています。

本記事では、デイ・ワン・バイオファーマシューティカルズの事業内容、主力製品、ビジネスモデル、市場環境、競合との差別化要素、財務パフォーマンス、そして将来性と株価見通しまでを詳しく解説していきます。

▼AIが音声変換したポッドキャスト版はこちらからどうぞ。(Spotifyで再生)

デイ・ワン・バイオファーマシューティカルズ(DAWN)とは何の会社、どのような事業をしている?

2018年に創業されたデイ・ワン・バイオファーマシューティカルズ(Day One Biopharmaceuticals, Inc.)は、小児がん治療薬の開発と商業化に特化した、商業段階のバイオ医薬品企業である。

同社が掲げる企業ミッションは、「小児および成人のがん患者に、生命を変えるような標的治療薬を届ける」ことにある。小児がん治療は、患者数が限られることから大手製薬企業が参入を躊躇してきた領域だが、デイ・ワン・バイオファーマシューティカルズはこのニッチ市場に専門特化することで、独自のポジショニングを築いている。

最大の特徴は、「Search & Development(探索と開発)」と呼ばれる戦略的アプローチである。これは、既存の研究成果や臨床試験データの中から、小児がんに適用可能な有望な化合物を特定し、それを迅速に臨床開発へと進める手法である。基礎研究に膨大な時間とコストをかけるのではなく、既に実証された科学的知見を活用することで、治療薬を短期間で市場に提供できる体制を構築している。

2024年4月には、初の商業製品であるOJEMDA(tovorafenib)がFDA承認を取得し、小児低悪性度神経膠腫(pLGG)という小児脳腫瘍の治療において、初のBRAF遺伝子変異標的治療薬として市場に投入された。商業化開始から約8ヶ月で累計1,600件以上の処方を記録し、四半期ごとに二桁成長を達成している。

主な顧客は、小児病院、大学病院、がん専門医療機関、および小児がん専門医である。2021年にNASDAQ市場に上場し、現在は約174名の従業員を擁する。時価総額は約9.7億~12億ドル(2025年初頭時点)に達しており、商業化初期段階のバイオテクノロジー企業として、順調な成長軌道を描いている。

さらに、2026年1月にはMersana Therapeuticsを買収し、抗体薬物複合体(ADC)技術プラットフォームと臨床段階のパイプライン治療薬を取得することで、単一製品企業から多様な治療薬ポートフォリオを持つプラットフォーム企業への進化を図っている。

デイ・ワン・バイオファーマシューティカルズ(DAWN)の企業情報は以下。

- 会社名:Day One Biopharmaceuticals, Inc.

- 設立年:2018年

- 本社所在地:米国カリフォルニア州ブリスベーン

- 代表者:David Margulies(CEO)

- 公式サイト:https://www.dayonebio.com

- 主な事業内容:小児および成人がん治療薬の開発・商業化、標的治療薬のSearch & Development、抗体薬物複合体(ADC)技術

デイ・ワン・バイオファーマシューティカルズ(DAWN)の主力製品は?

デイ・ワン・バイオファーマシューティカルズが提供する主力製品およびパイプラインは以下の通り。

同社は、小児がん治療という高い専門性が求められる領域において、革新的な標的治療薬を開発している。

OJEMDA(tovorafenib)- 商業化製品

小児低悪性度神経膠腫(pLGG)の標的治療薬

OJEMDA(tovorafenib)は、デイ・ワン・バイオファーマシューティカルズの初の商業化製品であり、再発または難治性のBRAF変異を伴う小児低悪性度神経膠腫(pLGG)の治療薬である。

- 作用機序:type II RAF キナーゼ阻害剤として、BRAF融合、再構成、V600変異を標的とする

- 脳血液関門通過性:脳腫瘍治療に必要な、脳血液関門を通過できる特性を持つ

- 投与方法:経口投与(週1回)、用量は380 mg/m²(最大600mg)

- FDA承認:2024年4月23日に迅速承認を取得(6ヶ月以上の小児患者が対象)

- 臨床試験結果(FIREFLY-1試験):

- 奏効率(ORR):51%

- 奏効期間の中央値:13.8ヶ月

- 76名の患者が登録された第2相試験に基づく

特別な指定と規制上の優位性

OJEMDAは、以下の特別な指定を受けている。

- 希少疾病用医薬品(Orphan Drug)指定:希少疾患治療薬としての特別な保護と市場独占権

- 希少小児疾病(Rare Pediatric Disease)指定:FDAから優先審査バウチャーを取得(他の新薬開発に使用可能な権利)

- CMSによるExclusively Pediatric指定(2024年Q4取得):メディケイド払戻率が23.1%から17.1%に削減され、収益性が向上

国際展開

2024年7月、デイ・ワン・バイオファーマシューティカルズは、フランスの製薬大手Ipsenと独占的ライセンス契約を締結し、米国外でのOJEMDAの商業化権利を供与した。この契約により、同社は1億1,100万ドルの一時金を受領し、さらにマイルストーン支払いとロイヤリティ収入を得る権利を獲得している。

継続的な臨床開発

FIREFLY-2試験(第3相臨床試験)が進行中であり、新規診断された(初回治療)のRAF変異を伴う小児低悪性度神経膠腫患者に対するOJEMDAの有効性を評価している。この試験が成功すれば、OJEMDAの適応範囲が大幅に拡大する可能性がある。

DAY301(PTK7標的ADC)- パイプライン

次世代抗体薬物複合体(ADC)

DAY301は、PTK7(Protein Tyrosine Kinase 7)を標的とする抗体薬物複合体(ADC)であり、成人および小児の固形腫瘍を対象としている。

- 標的:PTK7は、多くの固形腫瘍で高発現しており、特に三次性乳がん、卵巣がん、小児神経芽腫などで確認されている

- 技術:ADC技術により、抗体が腫瘍細胞に結合した後、細胞内で細胞毒性薬剤を放出する

- 開発状況:2024年4月にFDAからIND承認を取得、2024年Q4~2025年Q1に初回患者への投与開始予定

- 期待される優位性:PTK7は正常組織での発現が限定的であるため、標的特異性が高く、副作用が少ないことが期待される

Pimasertib(MEK阻害剤)- パイプライン

RAF変異関連がんの追加治療オプション

Pimasertibは、経口投与型のMEK阻害剤であり、RAF/MEKシグナル伝達経路を標的とする。

- 作用機序:MEK1/2を選択的に阻害し、腫瘍細胞の増殖を抑制

- 適応症:RAF変異を伴う小児および成人がん患者

- 併用療法の可能性:OJEMDAとの併用により、相乗効果が期待される

- 開発段階:前臨床および初期臨床試験段階

Emi-Le(Emiltatug Ledadotin、B7-H4標的ADC)- パイプライン

Mersana買収により取得したADC治療薬

Emi-Le(Emiltatug Ledadotin)は、B7-H4を標的とする抗体薬物複合体(ADC)であり、2026年1月のMersana Therapeutics買収により取得された。

- 標的:B7-H4は、多くの固形腫瘍で高発現しており、特に腺様嚢胞癌、卵巣がん、小児固形腫瘍などで確認されている

- 適応症:腺様嚢胞癌(希少がん)および小児固形腫瘍

- 開発段階:臨床試験段階

- 技術的優位性:Mersanaの独自ADC技術プラットフォームを活用

デイ・ワン・バイオファーマシューティカルズ(DAWN)のビジネスモデルは?

デイ・ワン・バイオファーマシューティカルズのビジネスモデルは、商業製品からの製品売上、ライセンス契約によるマイルストーン収入とロイヤリティ、そしてSearch & Development戦略による効率的な研究開発という3つの柱で構成される。

商業製品売上(OJEMDA)

主な顧客層

小児病院、大学病院、がん専門医療機関、小児がん専門医。

取引形態

OJEMDAは、処方箋医薬品として、医療機関や薬局を通じて患者に提供される。価格設定は、年間治療費として数十万ドル規模とされ、希少疾病用医薬品として高い薬価が設定されている。

収益の継続性

商業化開始(2024年4月)から短期間で急速に処方数が増加しており、小児希少疾患治療薬としては極めて順調な立ち上がりを見せている。患者の治療期間は通常1年以上に及ぶため、一度処方が開始されれば継続的な収益が見込まれる。

ライセンス契約によるマイルストーン収入とロイヤリティ

Ipsenとのライセンス契約(米国外商業化権)

2024年7月、デイ・ワン・バイオファーマシューティカルズは、フランスの製薬大手Ipsenと独占的ライセンス契約を締結し、米国外でのOJEMDAの商業化権利を供与した。

- 一時金:$111百万(2024年Q3に収益認識)

- マイルストーン支払い:追加の開発・商業化マイルストーン達成時に支払い

- ロイヤリティ:米国外での売上高に基づく継続的なロイヤリティ収入

この契約により、デイ・ワン・バイオファーマシューティカルズは米国市場に集中しつつ、国際市場からの収益も確保する戦略を採用している。

Search & Development戦略による効率的な研究開発

基礎研究コストの削減

デイ・ワン・バイオファーマシューティカルズの「Search & Development」戦略は、既存の研究成果や臨床試験データから有望な化合物を見つけ出し、迅速に臨床開発へと進めるものである。

この手法により、基礎研究にかかる膨大な時間とコストを削減し、資本効率を高めている。OJEMDAは、この戦略の成功例であり、既存の化合物を小児がんに適用することで、迅速な承認取得に成功した。

M&Aによるパイプライン拡充

2026年1月のMersana Therapeutics買収は、この戦略の延長線上にある。既に臨床段階にある治療薬(Emi-Le)と、ADC技術プラットフォームを取得することで、自社での基礎研究を行わずにパイプラインを拡充している。

ビジネスモデル全体の強み

デイ・ワン・バイオファーマシューティカルズのビジネスモデルの最大の強みは、希少疾病用医薬品としての高い価格設定と市場独占性、ライセンス契約による初期収益の確保、そして効率的な研究開発戦略がバランス良く組み合わされている点にある。

希少疾病用医薬品は、患者数が限られるものの、高い薬価と競合の少なさにより、安定した収益を生み出す。また、Ipsenとのライセンス契約により、国際展開のリスクと投資負担を軽減しつつ、収益機会を最大化している。

取引市場は?

デイ・ワン・バイオファーマシューティカルズ(DAWN)は、米国のNASDAQ市場に上場している。

NASDAQは、バイオテクノロジー企業や成長企業を中心に構成される世界最大級の株式市場であり、デイ・ワン・バイオファーマシューティカルズのような革新的な医薬品企業にとって、国際的な投資家層へのアクセスを可能にする重要なプラットフォームである。

同社は2021年にIPO(新規株式公開)を実施し、NASDAQ市場に上場した。2025年初頭時点での時価総額は約9.7億~12億ドルであり、ミッドキャップ(中型株)に分類される。

デイ・ワン・バイオファーマシューティカルズ(DAWN)のセクター、業種、属するテーマは?

セクター

デイ・ワン・バイオファーマシューティカルズは、ヘルスケアセクター(Healthcare)に分類される。

より具体的には、ヘルスケアセクター内の「バイオテクノロジー・医薬品サブセクター」に属し、特に「オンコロジー(がん治療)」分野に特化している。

業種

業種としては、バイオ医薬品開発・製造業であり、特に小児がん治療薬というニッチ市場に特化している点が特徴的である。

小児がん治療薬は、患者数が限られるため、大手製薬企業が参入を躊躇してきた分野であるが、希少疾病用医薬品としての高い薬価と市場独占性により、専門企業にとっては魅力的な市場である。

属するテーマ

デイ・ワン・バイオファーマシューティカルズは、以下のような複数の投資テーマと関連しており、長期的な成長トレンドの恩恵を受ける立場にある。

精密医療(Precision Medicine)

同社の主力製品OJEMDAは、BRAF遺伝子変異を標的とする精密医療の典型例である。がん治療は、従来の化学療法から、遺伝子変異を標的とする精密医療へとシフトしており、この潮流はデイ・ワン・バイオファーマシューティカルズの成長を後押しする。

希少疾病用医薬品(Orphan Drug)

小児がんは希少疾患に分類され、FDA(米国食品医薬品局)やEMA(欧州医薬品庁)から特別な保護と市場独占権が与えられる。希少疾病用医薬品市場は、高い薬価と競合の少なさにより、安定した収益を生み出す。

抗体薬物複合体(ADC)

デイ・ワン・バイオファーマシューティカルズは、DAY301やEmi-LeといったADC治療薬を開発している。ADC技術は、抗体の標的特異性と化学療法剤の細胞毒性を組み合わせた次世代がん治療薬であり、近年注目を集めている分野である。

小児医療の進歩

世界的に小児医療への投資が増加しており、特に小児がん治療は公的機関や慈善団体からの支援も手厚い。デイ・ワン・バイオファーマシューティカルズは、この社会的ニーズに応える企業として、投資家からだけでなく、社会全体からも注目されている。

バイオテクノロジーM&A

バイオテクノロジー業界は、M&Aが活発な分野であり、有望な治療薬を持つ企業は、大手製薬企業による買収の対象となることが多い。デイ・ワン・バイオファーマシューティカルズは、商業化に成功した製品と有望なパイプラインを持つため、将来的に買収対象となる可能性もある。

配当は?

デイ・ワン・バイオファーマシューティカルズは現時点で配当を実施していない。

同社は商業化初期段階にあり、OJEMDAの市場浸透、パイプライン治療薬の臨床開発、潜在的なM&A機会への備えに経営資源を集中させている。特に、2026年1月にMersana Therapeuticsを買収し、パイプラインを拡充したことにより、今後数年間は研究開発投資が継続される見込みである。

バイオテクノロジー企業にとって、配当よりも事業拡大への再投資を優先することは合理的な戦略であり、投資家はキャピタルゲイン(株価上昇益)を期待する形での投資が前提。

将来的に、OJEMDAの売上が安定し、パイプライン治療薬の商業化が進んで、十分なフリーキャッシュフローが確保された段階では、株主還元策として配当の導入が検討される可能性もあるが、現時点では無配当企業である。

デイ・ワン・バイオファーマシューティカルズ(DAWN)の競合企業は?

小児がん治療薬市場は、希少疾患であるがゆえに競合が限定的である一方、大手製薬企業も参入しつつある成長市場である。デイ・ワン・バイオファーマシューティカルズは、小児低悪性度神経膠腫(pLGG)という特定のニッチ市場において、先行者利益を確立している。

主な競合企業は以下の通り。

- Oncoheroes(非上場):2017年にマサチューセッツ州ブルックラインで設立された、小児がん治療薬に特化したバイオテクノロジー企業。デイ・ワン・バイオファーマシューティカルズと同様に、小児がんの治療選択肢を拡大することをミッションとしている。Oncoheroesは、製薬企業、財団、患者団体と連携し、小児がんに関連する臨床段階の資産をライセンスインしたり、発がん性標的を特定したりしている。両社は、小児がんというニッチ市場で直接競合する関係にある。

- ロシュ(Roche、SWX: RO / OTC: RHHBY):スイスの製薬大手であり、がん治療薬分野で世界最大級の企業。ロシュは、標的治療薬、免疫療法、抗体薬物複合体(ADC)など幅広いがん治療薬ポートフォリオを持つ。小児がん治療薬市場にも参入しており、特に白血病やリンパ腫などの血液がん領域で強みを持つ。ロシュの豊富な資金力と研究開発能力は、デイ・ワン・バイオファーマシューティカルズにとって脅威となる可能性がある。

- ノバルティス(Novartis、NYSE: NVS):スイスの製薬大手であり、CAR-T細胞療法(Kymriah)など、革新的ながん免疫療法を提供している。ノバルティスは、小児がん治療薬の研究開発にも注力しており、特に遺伝子治療や細胞療法の分野で先進的な技術を持つ。小児白血病治療におけるKymriahの成功は、小児がん治療市場の成長可能性を示している。

- ブリストル・マイヤーズ スクイブ(Bristol-Myers Squibb、NYSE: BMY):米国の大手製薬企業であり、がん免疫療法(Opdivo、Yervoy)で知られる。小児がん治療薬市場にも参入しており、免疫チェックポイント阻害剤の小児適応拡大を進めている。

- メルク(Merck & Co.、NYSE: MRK):米国の大手製薬企業であり、免疫チェックポイント阻害剤Keytrudaで知られる。Keytrudaは、成人がん治療で大きな成功を収めており、小児適応への拡大も検討されている。

デイ・ワン・バイオファーマシューティカルズ(DAWN)が属する業界の規模と成長性は?

小児がん治療薬市場

市場規模と成長予測

小児がん治療薬(Pediatric Oncology Treatment)市場は、2025年時点で約150億ドルの規模を持ち、2030年から2033年にかけて約300億~910億ドルに拡大すると予測されている。これは年平均成長率(CAGR)8.0~9.4%という堅実な成長率を意味する。

調査機関によって市場規模の推定値には幅があるが、いずれの予測においても、小児がん治療薬市場は今後5~10年で大幅に拡大する成長産業であることが確認される。

- Archive Market Research:2025年の150億ドルから2033年に300億ドルへ、CAGR 8.0%

- Data M Intelligence:2024年の149億ドルから2031年に788億ドルへ、CAGR 8.8%

- Growth Plus Reports:2025年から2031年にかけてCAGR 9.4%で成長し、913億ドルに到達

セグメント別の成長

小児がん治療薬市場は、以下のセグメントに分類される。

- 白血病・リンパ腫:小児がんの中で最も多い疾患であり、市場の約40%を占める

- 脳腫瘍・中枢神経系腫瘍:小児低悪性度神経膠腫(pLGG)などが含まれ、デイ・ワン・バイオファーマシューティカルズが注力する分野

- 固形腫瘍:神経芽腫、ウィルムス腫瘍、骨肉腫など

- 治療法別:化学療法、標的治療薬、免疫療法、CAR-T細胞療法、放射線療法

このうち、標的治療薬と免疫療法の成長率が特に高く、デイ・ワン・バイオファーマシューティカルズのOJEMDAのような標的治療薬は、市場拡大の中心的な役割を果たしている。

成長ドライバー

小児がん治療薬市場の成長を後押しする主要な要因は以下の通り。

- 小児がん罹患率の増加:世界的に小児がんの罹患率が緩やかに増加しており、特に新興国での診断率向上が市場拡大に寄与している。

- 標的治療薬と免疫療法の進歩:遺伝子解析技術の進歩により、がんの遺伝子変異を標的とする精密医療が普及している。デイ・ワン・バイオファーマシューティカルズのOJEMDAは、この潮流を象徴する治療薬である。

- CAR-T細胞療法の拡大:ノバルティスのKymriahやギリアドのYescartaなど、CAR-T細胞療法が小児白血病治療で成功を収めており、この分野への投資が拡大している。

- ゲノミクスと精密医療:次世代シーケンシング(NGS)技術の普及により、個々の患者のがん遺伝子変異を特定し、最適な治療法を選択する精密医療が標準となりつつある。

- 医療費支出の増加:先進国を中心に、小児医療への投資が増加しており、特に小児がん治療は公的機関や慈善団体からの支援も手厚い。

- 規制環境の整備:FDA(米国食品医薬品局)やEMA(欧州医薬品庁)は、小児がん治療薬の開発を促進するため、希少疾病用医薬品指定、迅速承認制度、優先審査バウチャーなどのインセンティブを提供している。

- 地域別成長:北米が最大市場であるが、アジア太平洋地域(特に中国、インド)が最も急速に成長している地域である。医療インフラの整備と診断率の向上により、新興国での小児がん治療薬需要が拡大している。

デイ・ワン・バイオファーマシューティカルズ(DAWN)の競合との差別化要素と優位性は?

小児がん治療薬という専門性の高い領域において、デイ・ワン・バイオファーマシューティカルズが築いている競争上の強みは、ニッチ市場への徹底的な特化、First-in-Class製品の市場独占性、資本効率の高い開発戦略、そして規制上の特別保護という複数の要素が相互に作用することで形成されている。

First-in-Class治療薬としての市場支配力

BRAF標的治療の先駆者

OJEMDAは、小児低悪性度神経膠腫(pLGG)において、世界で初めてFDA承認を取得したBRAF変異標的治療薬である。

この「First-in-Class(同種初)」という地位は、単なる製品差別化を超えた圧倒的な優位性を生む。医師にとって、承認された標的治療薬が一つしか存在しない状況では、その薬剤が事実上の標準治療となる。競合企業が類似の治療薬を開発するには、臨床試験の実施と承認取得に数年を要するため、その間、デイ・ワン・バイオファーマシューティカルズは市場を独占できる。

希少疾病用医薬品指定による7年間の独占権

FDAからの希少疾病用医薬品(Orphan Drug)指定により、同社は承認後7年間の市場独占権を保有している。この期間中、競合企業が同じ適応症で治療薬を承認取得することは極めて困難であり、事実上の参入障壁として機能する。

Search & Development戦略による開発スピードとコスト優位性

既存資産の活用による時間短縮

多くのバイオテクノロジー企業が、ゼロから化合物をスクリーニングし、前臨床試験、臨床試験と10年以上の開発期間を要する中、デイ・ワン・バイオファーマシューティカルズは既存の研究成果を活用することで、開発サイクルを大幅に短縮している。

OJEMDAの場合、RAF阻害剤という既存の化合物クラスを小児pLGGに適用することで、作用機序の安全性や薬物動態に関する既存データを活用できた。これにより、臨床試験のリスクを低減し、承認取得までの期間を短縮することに成功した。

M&Aによる技術・資産の即時取得

Mersana Therapeutics買収は、この戦略の延長である。臨床段階のEmi-LeとADC技術プラットフォームを一括取得することで、自社で一から技術開発を行うことなく、パイプラインを即座に拡充した。大手製薬企業が数十億ドルと10年以上を基礎研究に投じる一方、デイ・ワン・バイオファーマシューティカルズは買収という手段で、時間とコストを大幅に削減している。

小児医療への専門特化による信頼性

小児がん治療のエキスパートとしてのブランド構築

デイ・ワン・バイオファーマシューティカルズは、企業名そのものが「Day One(初日から)」という、小児患者の診断初日から寄り添うという強いメッセージを持つ。

小児がん治療は、成人がん治療とは異なる専門知識と配慮が必要であり、医師や患者家族は、この領域に特化した企業からの治療薬を信頼する傾向がある。同社は、小児病院や小児がん専門医との強固な関係を構築しており、この信頼関係が新製品の普及を加速させる要因となる。

規制優遇措置による収益性の高さ

優先審査バウチャーという隠れた資産

希少小児疾病(Rare Pediatric Disease)指定により取得した優先審査バウチャー(Priority Review Voucher)は、通常、製薬企業間で数億ドルで取引される貴重な権利である。

デイ・ワン・バイオファーマシューティカルズは、このバウチャーを売却することで即座に追加収益を得ることもできるし、自社の次のパイプライン治療薬の承認を加速するために使用することもできる。いずれの選択肢も、同社にとって戦略的価値を持つ。

Exclusively Pediatric指定による利益率改善

2024年第4四半期に取得したCMS(メディケア・メディケイドサービスセンター)によるExclusively Pediatric指定は、メディケイド払戻率を23.1%から17.1%に削減する効果を持つ。

これは、米国の公的医療保険制度での薬価が実質的に引き上げられることを意味し、OJEMDAの利益率を6%ポイント改善させる。小児希少疾患治療薬への優遇措置が、企業の収益性を直接的に向上させている。

ADC技術プラットフォームによる将来的な製品多様化

次世代がん治療の中核技術

Mersana買収により取得したADC(抗体薬物複合体)技術プラットフォームは、標的抗体と細胞毒性薬剤を組み合わせた次世代治療薬の開発基盤となる。

DAY301(PTK7標的ADC)およびEmi-Le(B7-H4標的ADC)という2つの臨床段階ADC治療薬を保有することで、デイ・ワン・バイオファーマシューティカルズは、小児がんだけでなく成人の固形腫瘍市場にも参入する道筋を確保した。ADC市場は急速に拡大しており、成功すればOJEMDAを大きく上回る市場機会を獲得できる可能性がある。

デイ・ワン・バイオファーマシューティカルズ(DAWN)の業績について

デイ・ワン・バイオファーマシューティカルズ(DAWN)の財務年度は12月31日で終了する。

四半期決算の発表スケジュールは以下の通り:

- 第1四半期(Q1):4月上旬〜中旬

- 第2四半期(Q2):8月上旬

- 第3四半期(Q3):11月上旬〜中旬

- 第4四半期(Q4) および通期決算:翌年2月下旬~3月初旬

デイ・ワン・バイオファーマシューティカルズ(DAWN)の株価

デイ・ワン・バイオファーマシューティカルズ(DAWN)の現在のリアルタイム株価チャート(TradingView)を表示しています。

チャートには、RSI(Relative Strength Index)を表示しています。相場の過熱感の指標として参考。

※RSIが70%~80%を超えると買われ過ぎ、反対に20%~30%を割り込むと売られ過ぎの目安。

デイ・ワン(DAWN)の四半期:売上推移

四半期ごとの売上予測と実績値、対前年比の推移です。

| 年度(四半期) | 発表日 | 売上予測 | 売上実績 | 対前年比 |

|---|---|---|---|---|

| 2021:Q1 | — | — | 0 | — |

| 2021:Q2 | 0 | 0 | — | |

| 2021:Q3 | 0 | 0 | — | |

| 2021:Q4 | 0 | 0 | — | |

| 2022:Q1 | 0 | 0 | — | |

| 2022:Q2 | 0 | 0 | — | |

| 2022:Q3 | 0 | 0 | — | |

| 2022:Q4 | 0 | 0 | — | |

| 2023:Q1 | 0 | 0 | — | |

| 2023:Q2 | 0 | 0 | — | |

| 2023:Q3 | 0 | 0 | — | |

| 2023:Q4 | 0 | 0 | — | |

| 2024:Q1 | 0 | 0 | — | |

| 2024:Q2 | 1.03 | 8.19 | — | |

| 2024:Q3 | 28.48 | 93.76 | — | |

| 2024:Q4 | 27.83 | 29.2 | — | |

| 2025:Q1 | 30.27 | 30.76 | — | |

| 2025:Q2 | 34.93 | 33.91 | 314.04% | |

| 2025:Q3 | 37.82 | 39.8 | -57.55% | |

| 2025:Q4 | — | 46.66 | — | — |

| 単位:百万ドル | ||||

デイ・ワン(DAWN)の四半期:キャッシュフロー推移

四半期ごとの営業CFと、営業CFマージン、フリーCFの推移です。

- 営業CF: 本業で稼いだ現金の総額。

- フリーCF: 企業が自由に使えるお金。企業の本当の稼ぐ力。

- 営業CFマージン:稼ぐ効率を示す指標。売上の何%が現金として残るか。(15%以上で優良)

| 年度(四半期) | 発表日 | 営業CF | 営業CFマージン | フリーCF |

|---|---|---|---|---|

| 2021:Q1 | — | -9.74 | — | -9.74 |

| 2021:Q2 | -13.41 | — | -13.41 | |

| 2021:Q3 | -12.22 | — | -12.22 | |

| 2021:Q4 | -13.17 | — | -13.17 | |

| 2022:Q1 | -21.56 | — | -21.58 | |

| 2022:Q2 | -29.79 | — | -29.79 | |

| 2022:Q3 | -23.21 | — | -23.22 | |

| 2022:Q4 | -35.31 | — | -35.31 | |

| 2023:Q1 | -25.98 | — | -26.01 | |

| 2023:Q2 | -42.43 | — | -42.58 | |

| 2023:Q3 | -37.06 | — | -37.1 | |

| 2023:Q4 | -41.37 | — | -41.38 | |

| 2024:Q1 | -49.73 | — | -49.73 | |

| 2024:Q2 | -49.13 | -599.88% | -49.16 | |

| 2024:Q3 | 50.75 | 54.13% | 50.03 | |

| 2024:Q4 | -30.01 | -102.77% | -31.43 | |

| 2025:Q1 | -59 | -191.81% | -59.31 | |

| 2025:Q2 | -24.81 | -73.16% | -24.81 | |

| 2025:Q3 | -5.8 | -14.57% | -5.8 | |

| 単位:百万ドル | ||||

デイ・ワン(DAWN)の四半期:営業利益推移

四半期ごとの営業利益と営業利益率の推移です。

- 営業利益: 本業で稼ぐチカラを示す最重要の利益。

| 年度(四半期) | 発表日 | 営業利益 | 営業利益率 |

|---|---|---|---|

| 2021:Q1 | — | -16.09 | — |

| 2021:Q2 | -15.44 | — | |

| 2021:Q3 | -19.24 | — | |

| 2021:Q4 | -21.98 | — | |

| 2022:Q1 | -27.75 | — | |

| 2022:Q2 | -36.72 | — | |

| 2022:Q3 | -39.7 | — | |

| 2022:Q4 | -42.74 | — | |

| 2023:Q1 | -45.85 | — | |

| 2023:Q2 | -49.25 | — | |

| 2023:Q3 | -51.44 | — | |

| 2023:Q4 | -59.52 | — | |

| 2024:Q1 | -66.77 | — | |

| 2024:Q2 | -114.81 | -1401.83% | |

| 2024:Q3 | 29.64 | 31.61% | |

| 2024:Q4 | -65.33 | -223.73% | |

| 2025:Q1 | -41.07 | -133.52% | |

| 2025:Q2 | -34.97 | -103.13% | |

| 2025:Q3 | -24.25 | -60.93% | |

| 単位:百万ドル | |||

デイ・ワン(DAWN)の四半期:EPS推移

四半期ごとのEPS予測とEPS実績値の推移です。

| 年度(四半期) | 発表日 | EPS予測 | EPS実績 | 差 |

|---|---|---|---|---|

| 2021:Q1 | — | — | -2.58 | -2.58 |

| 2021:Q2 | -0.32 | -5.04 | -4.72 | |

| 2021:Q3 | -0.28 | -0.33 | -0.05 | |

| 2021:Q4 | -0.35 | -0.34 | 0.01 | |

| 2022:Q1 | -0.39 | -0.48 | -0.09 | |

| 2022:Q2 | -0.49 | -0.6 | -0.11 | |

| 2022:Q3 | -0.52 | -0.53 | -0.01 | |

| 2022:Q4 | -0.55 | -0.56 | -0.01 | |

| 2023:Q1 | -0.59 | -0.59 | 0 | |

| 2023:Q2 | -0.61 | -0.61 | 0 | |

| 2023:Q3 | -0.59 | -0.54 | 0.05 | |

| 2023:Q4 | -0.57 | -0.63 | -0.06 | |

| 2024:Q1 | -0.66 | -0.72 | -0.06 | |

| 2024:Q2 | -0.75 | -0.05 | 0.7 | |

| 2024:Q3 | -0.32 | 0.38 | 0.7 | |

| 2024:Q4 | -0.36 | -0.63 | -0.27 | |

| 2025:Q1 | -0.44 | -0.35 | 0.09 | |

| 2025:Q2 | -0.36 | -0.29 | 0.07 | |

| 2025:Q3 | -0.3 | -0.19 | 0.11 | |

| 2025:Q4 | — | -0.19 | — | — |

| 単位:百万ドル | ||||

デイ・ワン(DAWN)の通期:売上推移

通期の売上予測と実績値、対前年比の推移です。

| 年度(通期) | 発表日 | 売上予測 | 売上実績 | 対前年比 |

|---|---|---|---|---|

| 2021年 | 0 | 0 | — | |

| 2022年 | 0 | 0 | — | |

| 2023年 | 0 | 0 | — | |

| 2024年 | 122.55 | 131.16 | — | |

| 2025年 | — | 151.54 | — | — |

| 2026年 | — | 231 | — | — |

| 2027年 | — | 307.8 | — | — |

| 2028年 | — | 404.37 | — | — |

| 単位:百万ドル | ||||

デイ・ワン(DAWN)の通期:キャッシュフロー推移

四半期ごとの営業CFと、営業CFマージン、フリーCFの推移です。

| 年度(通期) | 発表日 | 営業CF | 営業CFマージン | フリーCF |

|---|---|---|---|---|

| 2021年 | -48.54 | — | -48.54 | |

| 2022年 | -109.87 | — | -109.9 | |

| 2023年 | -146.85 | — | -147.08 | |

| 2024年 | -78.11 | -59.55% | -80.28 | |

| 単位:百万ドル | ||||

デイ・ワン(DAWN)の通期:営業利益推移

通期の営業利益と営業利益率の推移です。

| 年度(通期) | 発表日 | 営業利益 | 営業利益率 |

|---|---|---|---|

| 2021年 | -72.74 | — | |

| 2022年 | -146.91 | — | |

| 2023年 | -206.06 | — | |

| 2024年 | -217.27 | -165.65% | |

| 単位:百万ドル | |||

デイ・ワン(DAWN)の通期:EPS推移

通期のEPS予測とEPS実績値の推移です。

| 年度(通期) | 発表日 | EPS予測 | EPS実績 | 差 |

|---|---|---|---|---|

| 2021年 | -3.42 | -4.62 | -1.2 | |

| 2022年 | -2.12 | -2.17 | -0.05 | |

| 2023年 | -2.28 | -2.37 | -0.09 | |

| 2024年 | -0.73 | -1.02 | -0.29 | |

| 2025年 | — | -1 | — | — |

| 2026年 | — | -0.54 | — | — |

| 2027年 | — | 0.13 | — | — |

| 2028年 | — | 0.8 | — | — |

| 単位:百万ドル | ||||

デイ・ワン・バイオファーマシューティカルズ(DAWN)の将来性と今後の株価見通しは?

デイ・ワン・バイオファーマシューティカルズの将来性は、成長市場における確固たるポジション、商業化製品の順調な立ち上がり、そして複数の治療薬候補が控えるパイプラインという三位一体の強みにより、中長期的な視点で極めて高いポテンシャルを秘めている。

商業製品の拡大:適応拡大とグローバル展開

FIREFLY-2試験成功による市場倍増の可能性

現在進行中のFIREFLY-2試験(第3相臨床試験)は、新規診断された小児低悪性度神経膠腫患者に対するOJEMDAの有効性を評価している。

この試験が成功すれば、OJEMDAの適応範囲が「再発・難治性」から「初回治療(ファーストライン)」にまで拡大する。初回治療の対象患者数は、再発・難治性よりも遥かに多いため、売上高が2倍以上に拡大する可能性がある。試験結果は2025年後半に発表される見込みであり、株価の重要な触媒となる。

Ipsenとの国際パートナーシップ

2024年7月に締結されたIpsenとのライセンス契約により、欧州、アジア、中南米など米国外市場での承認取得と商業化が進展している。

米国外の小児がん患者数は、米国の数倍に達するため、グローバル展開が成功すれば、ロイヤリティ収入という形で安定した追加収益源が確立される。特に、医療インフラが整備された欧州市場と、人口規模の大きいアジア市場での承認取得が鍵となる。

パイプライン:次の成長ドライバー

DAY301(PTK7標的ADC)の市場機会

PTK7を標的とするDAY301は、三次性乳がん、卵巣がん、小児神経芽腫など、複数の固形腫瘍で高発現が確認されている標的である。

2024年にFDAからIND承認を取得し、2025年第1四半期に初回患者への投与が開始される予定であることから、順調に進展すれば2027年~2028年頃に第二の商業化製品となる可能性がある。適応症の幅が広いため、成功すればOJEMDAを大きく上回る市場規模を獲得できる。

ADC市場の急拡大とEmi-Leの位置づけ

抗体薬物複合体(ADC)市場は、がん治療における次世代技術として急速に拡大している。Mersana買収により取得したEmi-Leは、B7-H4という新規標的を持つADCであり、腺様嚢胞癌という希少がんでの有効性が期待される。

希少がん治療薬は、希少疾病用医薬品指定により高い薬価設定が可能であり、競合も少ないため、デイ・ワン・バイオファーマシューティカルズの戦略に合致した資産である。

事業の持続性:財務基盤と成長投資

堅固な現金ポジション

2024年末時点で、デイ・ワン・バイオファーマシューティカルズは現金及び現金同等物として$531.7百万を保有している。これは、今後2年以上の研究開発費と商業化費用をカバーするのに十分な金額であり、追加資金調達の緊急性は低い。

さらに、OJEMDAの売上拡大により、将来的には営業キャッシュフローがプラスに転じる可能性があり、自己資金での成長投資が可能になる。

柔軟な成長戦略

デイ・ワン・バイオファーマシューティカルズは、内部開発だけでなく、M&Aやライセンスインなど、多様な手段でパイプラインを拡充する柔軟な戦略を持つ。この柔軟性は、市場環境の変化に迅速に対応できる強みである。

将来的なM&Aターゲットとしての魅力

大手製薬企業による買収の可能性

商業化に成功した製品を持ち、有望なパイプラインを保有するデイ・ワン・バイオファーマシューティカルズは、大手製薬企業による買収ターゲットとなる可能性がある。

ロシュ、ノバルティス、ファイザー、メルクなどの大手は、成長のために革新的なバイオテクノロジー企業を買収する戦略を採用しており、デイ・ワン・バイオファーマシューティカルズのような小児がん治療薬ポートフォリオは、大手にとって魅力的な資産となる。

買収プレミアムが付与されれば、株主にとって大きなリターンとなる可能性がある。

デイ・ワン・バイオファーマシューティカルズの株価変動要因

デイ・ワン・バイオファーマシューティカルズの株価は、以下の要因によって大きく変動する可能性があります。

- 臨床試験結果の発表:FIREFLY-2試験やDAY301の臨床試験結果が発表されれば、株価に大きな影響を与える

- FDA承認のニュース:パイプライン治療薬の承認が発表されれば、株価にとって大きなポジティブ材料となる

- 四半期決算の内容:OJEMDA売上高の成長率、処方数の増加、現金ポジションなどが注目される

- ライセンス契約やM&Aの発表:新たなパートナーシップや買収案件が発表されれば、事業拡大への期待が高まる

- 競合企業の動向:競合企業が類似の治療薬を開発した場合、相対的な評価が変動する可能性

デイ・ワン・バイオファーマシューティカルズ(DAWN)の2024年度Q4決算サマリー

発表日:2025/02/25

2025年2月25日に発表されたデイ・ワン・バイオファーマシューティカルズ(DAWN)の2024年度第4四半期および通期決算は、OJEMDAの急速な市場浸透と売上拡大を示す極めて好調な内容となった。商業化開始から約8ヶ月で1,600件以上の処方を獲得し、四半期ごとに二桁成長を記録している。

売上高と収益

- OJEMDA売上高(Q4 2024):2,900万ドル(前期比+44%、前年同期:ゼロ)

- 2024年通期:5,720万ドル

- 商業化開始(2024年4月)から約8ヶ月で累計1,600件以上の処方を記録

- ライセンス収益(Q4 2024):20万ドル

- 2024年通期:7,390万ドル(主にIpsenとのライセンス契約による一時金)

- 総収益(Q4 2024):2,920万ドル

- 2024年通期:1億3,110万ドル

売上高の急成長は、小児低悪性度神経膠腫(pLGG)治療における医師と患者からの強い需要を反映している。

営業費用と利益

- 研究開発費(Q4 2024):6,180万ドル

- 2024年通期:2億2,770万ドル

- 主にDAY301の臨床試験開始、FIREFLY-2試験の継続、Mersana買収に関連する費用

- 販売管理費(Q4 2024):2,980万ドル

- 2024年通期:1億1,550万ドル

- OJEMDAの商業化体制構築、マーケティング、医療従事者教育に関連

- 純損失(Q4 2024):6,100万ドル(前年同期:3,180万ドル)

- 2024年通期:1億9,430万ドル(前年通期:1億3,680万ドル)

商業化初期段階であるため、研究開発費と販売管理費の増加により赤字が拡大しているが、これは成長投資フェーズとして想定内である。

キャッシュと財務状況

- 現金及び現金同等物(2024年12月31日時点):5億3,170万ドル(前年末:6億5,220万ドル)

- OJEMDAの商業化、研究開発投資、Mersana買収に資金を投入

- 現金ポジションは依然として堅固であり、今後2年以上の運営資金を確保

技術・事業ハイライト

- CMSによるExclusively Pediatric指定取得(2024年Q4):メディケイド払戻率が23.1%から17.1%に削減され、収益性が向上

- FIREFLY-2試験(第3相)の継続:新規診断された小児低悪性度神経膠腫患者に対するOJEMDAの有効性を評価中

- DAY301のIND承認取得:2024年4月にFDAから承認を取得し、初回患者への投与準備が進行中

- Mersana Therapeutics買収完了(2026年1月):Emi-LeおよびADC技術プラットフォームを取得

2025年度ガイダンス

- 具体的な売上高ガイダンスは開示されていないが、経営陣は2025年もOJEMDAの処方数と売上高が引き続き成長すると予想

- FIREFLY-2試験の結果が2025年後半に発表される見込み

- DAY301の初回患者への投与が2025年Q1に開始される予定

決算まとめ

良い点:

- OJEMDA売上高が四半期ごとに二桁成長(Q4は前期比+44%)

- 商業化開始から約8ヶ月で1,600件以上の処方を獲得、市場浸透が順調

- Ipsenとのライセンス契約により7,390万ドルのライセンス収益を確保

- CMSによるExclusively Pediatric指定により収益性が向上

- 現金ポジションが5億3,170万ドルと堅固で、今後2年以上の運営資金を確保

- パイプライン治療薬(DAY301、Emi-Le)の開発が順調に進展

懸念点:

- 研究開発費と販売管理費の増加により純損失が拡大(ただし、成長投資フェーズとして想定内)

- 現金消費ペースが速く、将来的な追加資金調達の可能性

- FIREFLY-2試験の結果が2025年後半まで不明

総合評価:今回の決算は、デイ・ワン・バイオファーマシューティカルズが商業化初期段階において極めて順調に成長していることを示す内容であり、OJEMDAの市場浸透、ライセンス契約による収益確保、パイプライン拡充という3つの重要指標すべてが好調である。研究開発費と販売管理費の増加により赤字が拡大しているが、これは成長投資フェーズとして許容範囲内であり、中長期的にはOJEMDAの売上拡大とパイプライン治療薬の商業化により収益化が進展する見通しである。

出典

Day One Reports Fourth Quarter and Full Year 2024 Financial Results, 2025/02/25

まとめ

デイ・ワン・バイオファーマシューティカルズ(DAWN)の事業内容、ビジネスモデル、競合環境、成長市場、株価の特徴、そして将来性について詳しく見てきました。

小児がん治療薬という、医療の中でも特に社会的意義の高い分野において、同社は初の標的治療薬OJEMDAのFDA承認を取得し、商業化に成功しています。商業化開始からわずか8ヶ月で1,600件以上の処方を獲得し、四半期ごとに100%を超える成長率を記録している事実は、医師と患者からの強い需要を裏付けています。

特に注目すべきは、希少疾病用医薬品としての市場独占性、Ipsenとのライセンス契約による国際展開、そしてDAY301やEmi-Leといった有望なパイプラインの存在です。さらに、2026年1月のMersana Therapeutics買収により、ADC技術プラットフォームを取得し、単一製品企業から複数製品を持つプラットフォーム企業へと進化しつつあります。

財務面では、現金ポジションが5億3,170万ドルと堅固であり、今後2年以上の運営資金を確保しています。研究開発費と販売管理費の増加により赤字が継続していますが、これは成長投資フェーズとして想定内であり、中長期的にはOJEMDAの売上拡大とパイプライン治療薬の商業化により収益化が進展する見通しです。

今後の業績拡大に期待しています。

私も活用中!moomoo証券の機能を最大限に引き出そう

私がmoomoo証券を使っていて最も気に入っている点は、アプリが使いやすく、投資において重要となる深い情報収集が簡単にできること。

さらに、大口や中口投資家の動向を確認できる機能があり、銘柄の先行きを考える上でとても助かっています。各銘柄のニュースや決算関連情報が豊富で、日本語自動翻訳もサポートしているため、海外の情報を即座にチェックできるのが嬉しいポイント。

米国株取引手数料もmoomoo証券が一番安いです。

興味のある方は、このバナーリンクから簡単に登録できます!