このサイトは、私(@mifsee)が個人的に学びながら企業分析や銘柄分析を進め、その過程を記録としてまとめているものです。

あくまで個人の調査・整理を目的とした内容であり、誤りや実際と異なる情報が含まれる可能性があります。

また、MifseeではAI技術を活用した運用や、技術習得を目的とした実験的な取り組みも行っています。ご覧いただく際には、その点をご理解のうえご利用ください。

はじめに

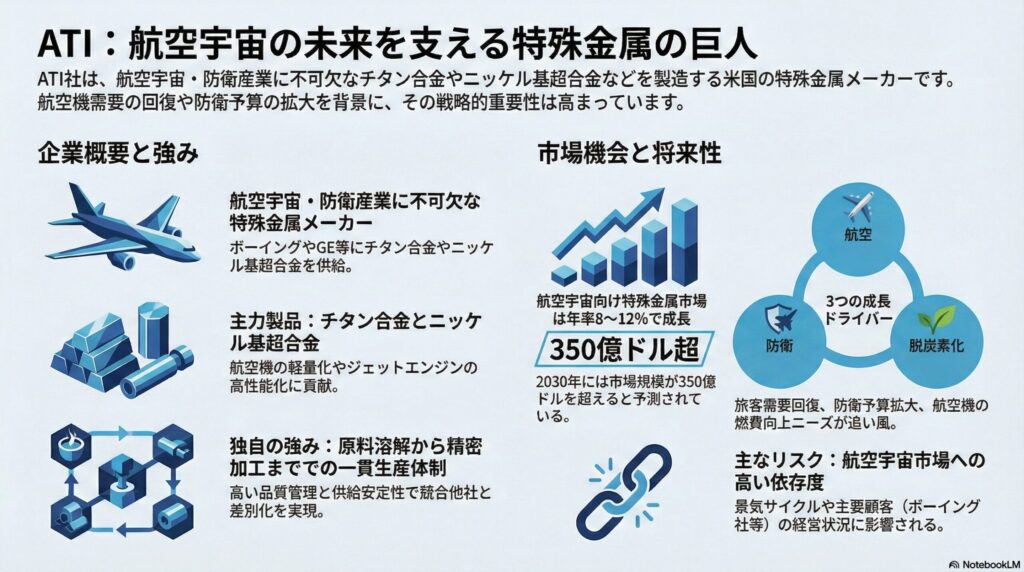

ATIは、アメリカを拠点に特殊金属・合金の製造を手がける企業です。

特に、航空宇宙・防衛産業向けのチタン合金、ニッケル基超合金、特殊ステンレス鋼の製造を主軸としており、ボーイングやエアバス、GEエアロスペースなどの主要航空機メーカー・エンジンメーカーに不可欠な素材を供給しています。

この企業が話題となっている背景には、航空機需要の回復と新機種開発の加速、防衛予算の拡大、そして脱炭素化に向けた次世代航空機エンジンの高効率化需要があります。実際に、2024年には航空宇宙需要の急増により業績が大幅に改善し、株価も1年間で67%以上の上昇を記録しました。

本記事では、ATIの事業内容、ビジネスモデル、属する市場の成長性、競合優位性、株価の動向、そして将来性までを深く掘り下げます。

▼AIが音声変換したポッドキャスト版はこちらからどうぞ。(Spotifyで再生)

ATIとは何の会社、どのような事業をしている?

ATIは、アメリカの特殊金属・合金メーカーであり、特に航空宇宙・防衛産業向けの高性能金属材料の製造を主軸とする。

同社の正式名称はATI Inc.であり、前身はAllegheny Technologies Incorporated(アレゲニー・テクノロジーズ)として1996年に設立された。2020年に社名を現在のATI Inc.に変更し、特殊材料事業に集中する戦略を明確化した。

同社の企業ミッションは、最先端の特殊金属材料を通じて、人類の移動、エネルギー、医療の革新を支えることである。

主な顧客は、航空機メーカー(ボーイング、エアバス)、ジェットエンジンメーカー(GEエアロスペース、プラット&ホイットニー、ロールス・ロイス)、防衛企業(ロッキード・マーティン、ノースロップ・グラマン)、エネルギー企業、医療機器メーカーである。

注目すべきは、ATIの製品が現代の航空機とジェットエンジンに不可欠な素材となっている点である。商用ジェットエンジン向け製品が売上の50%以上を占めており、航空機1機あたりに使用されるATI製品の金額は数百万ドルに達する。

さらに、ATIは単なる素材供給にとどまらず、顧客の設計段階から参加し、最適な材料選定と加工方法を提案するソリューション提供も行っている。これは単なる金属メーカーを超えた、航空宇宙産業の技術パートナーとしての位置づけである。

特に重要なのは、ATIが保有する垂直統合された製造能力である。原料の溶解から、圧延、鍛造、仕上げ加工まで一貫して行えることで、品質管理と供給安定性において競合を上回る強みを持つ。

ATIの企業情報は以下。

- 会社名:ATI Inc.

- 設立年:1996年(Allegheny Technologies Incorporatedとして設立、2020年にATI Inc.に社名変更)

- 本社所在地:テキサス州 ダラス

- 代表者:Robert S. Wetherbee(Chairman, President & CEO)

- 公式サイト:https://www.atimaterials.com

- 主な事業内容:チタン合金、ニッケル基超合金、特殊ステンレス鋼、ジルコニウム、その他特殊金属の製造・販売

ATIの主力製品は?

ATIの主力製品は以下の通り。

同社は特殊金属・合金の分野において、航空宇宙から医療まで幅広いアプリケーションに対応する包括的な製品ポートフォリオを提供している。

チタン合金製品

航空宇宙産業の根幹を支える軽量高強度材料

ATIは、航空宇宙産業向けのチタン合金製品において世界トップクラスのサプライヤーであり、航空機の軽量化と高性能化において重要な役割を担っている。

チタン合金の技術的特徴

- 軽量高強度:

- 鋼の約60%の比重でありながら、同等以上の強度を実現

- 航空機の燃費向上と搭載能力増加に直結

- 耐食性・耐熱性:

- 海水や化学薬品に対する優れた耐食性

- 高温環境下でも強度を維持(エンジン部品に最適)

主力製品ラインナップ

- Ti-6Al-4V(6-4チタン):航空宇宙分野で最も広く使用されるチタン合金、機体構造部品に使用

- Ti-6Al-2Sn-4Zr-2Mo(Ti-6242):高温用途向け、ジェットエンジンのコンプレッサー部品に使用

- チタンインゴット・ビレット:鍛造品の原料として航空機メーカーに供給

- チタン板・シート・ストリップ:航空機外板、エンジンカバーに使用

ニッケル基超合金製品

ジェットエンジンの心臓部を支える耐熱材料

ATIは、ジェットエンジンの高温部品向けニッケル基超合金において世界有数のサプライヤーであり、エンジンの効率向上と寿命延長に貢献している。

ニッケル基超合金の技術的特徴

- 極限環境での耐久性:

- 1,000℃を超える高温環境でも構造強度を維持

- 酸化・腐食に対する優れた耐性

- クリープ耐性:

- 高温・高応力環境下での変形(クリープ)を抑制

- エンジン部品の長寿命化を実現

主力製品ラインナップ

- Inconel(インコネル)系合金:ジェットエンジンの燃焼器、タービンブレード向け

- Waspaloy:高温環境での疲労強度に優れ、タービンディスクに使用

- René合金:GEエアロスペース向けの高性能単結晶タービンブレード用合金

- 粉末冶金製品:航空機エンジンの高精度部品向け

特殊ステンレス鋼・その他合金

多様な産業ニーズに対応する高機能材料

ATIは、航空宇宙以外の産業向けにも特殊ステンレス鋼やその他合金を提供しており、エネルギー、化学、医療分野での需要を取り込んでいる。

- 特殊ステンレス鋼:原子力発電所、化学プラント、海洋構造物向け

- ジルコニウム・ハフニウム:原子力燃料被覆管、化学プラント向け

- タングステン材料:半導体製造装置、医療機器向け

鍛造・精密加工製品

完成部品に近い形状での供給

単なる素材供給にとどまらず、顧客の最終製品に近い形状での鍛造・精密加工製品も提供している。

- 航空機エンジン部品の鍛造品:タービンディスク、コンプレッサーディスクの大型鍛造

- ランディングギア用鍛造品:高強度が求められる着陸装置向け

- ニアネットシェイプ製品:最終形状に近い加工で顧客の製造コスト削減に貢献

これらの主力製品群は、単なる金属材料という枠を超え、航空宇宙・防衛産業の根幹を支える戦略的素材として、世界中の航空機メーカー、エンジンメーカー、防衛企業から不可欠な存在として評価されている点が特徴である。

ATIのビジネスモデルは?

ATIのビジネスモデルは、主に航空宇宙・防衛向け高性能材料の販売、エネルギー・産業向け特殊材料の供給、そして精密鍛造・加工サービスの3本柱で構成されている。各事業は異なる顧客層と契約形態を持ち、同社の収益基盤を多様化させている。

航空宇宙・防衛市場からの収益

ATIは、航空機メーカーやジェットエンジンメーカーに対して高性能金属材料を長期契約で供給しており、ここから主要な収益を確保している。

- 主な顧客はボーイング、エアバス、GEエアロスペース、プラット&ホイットニー、ロールス・ロイス

- 多くが複数年の長期供給契約(LTA: Long-Term Agreement)で価格が事前に決定される

- 契約には価格エスカレーション条項が含まれ、原材料コストの変動をある程度転嫁可能

- 航空機生産レートの回復により、安定的かつ成長性のある収益が見込まれる

エネルギー・産業市場からの収益

ATIは、エネルギー、化学、医療などの産業向けにも特殊材料を供給しており、航空宇宙以外の分野での収益多様化を図っている。

- 主な顧客は原子力発電所、石油・ガス企業、化学プラント、医療機器メーカー

- 取引形態はプロジェクト単位または年次契約で構成される

- 原子力向けジルコニウム、化学プラント向け耐食合金など、高付加価値製品が中心

- 脱炭素化に伴う原子力発電の見直しが追い風

鍛造・精密加工サービスによる収益

同社は、素材供給だけでなく、顧客の最終製品に近い形状での鍛造・精密加工サービスも提供しており、高い利益率を実現している。

- 顧客はジェットエンジンメーカー、航空機メーカー、防衛企業

- 取引形態は長期契約または プロジェクト単位

- 鍛造から熱処理、仕上げ加工までの一貫サービスにより高付加価値を実現

- 顧客の製造工程を簡略化し、総コスト削減に貢献することで関係を強化

ATIのビジネスモデルは、長期契約による安定収益と、加工サービスによる高付加価値収益を組み合わせることで、変化する市場環境に対応可能な構造となっている。また、同社の特異性として、垂直統合された製造能力(原料溶解から加工まで)**が、品質管理と供給安定性において競合との差別化要因として機能している。

取引市場は?

ATIは、NYSE(ニューヨーク証券取引所)に上場しており、ティッカーシンボルは「ATI」。

同社は1996年の設立以来、NYSEに上場しており、S&P 500指数にも採用されている。特殊金属セクターを代表する銘柄として、機関投資家からも広く保有されている。

ATIのセクター、業種、属するテーマは?

ATIは、その事業内容と市場位置づけから、以下のセクター・業種・投資テーマに分類される。

セクター:素材(Materials)

ATIは、特殊金属・合金を製造する企業であり、広義の素材セクターに属する。特に高性能金属材料は、航空宇宙・防衛産業の根幹を支える戦略的素材として位置づけられている。

- 金属セクターの中でも高付加価値な特殊金属に特化

- 汎用金属とは異なる高い技術的参入障壁を持つ

業種:特殊金属・合金製造

ATIは、素材セクターの中でも「特殊金属・合金の製造」という専門性の高い業種に属する。

- チタン合金、ニッケル基超合金の製造

- 航空宇宙・防衛向け高性能材料の開発・生産

- 鍛造・精密加工サービスの提供

属するテーマ:航空宇宙/防衛/脱炭素化

ATIの投資対象としての魅力は、複数の成長テーマとの親和性の高さにある。

- 航空宇宙:コロナ後の航空需要回復、新型機開発(787、A350、737 MAX)に伴う素材需要増加

- 防衛:地政学リスクの高まりによる世界的な防衛予算拡大、戦闘機・ミサイル向け素材需要

- 脱炭素化:燃費向上のための航空機軽量化、次世代エンジンの高効率化に必要な高性能材料

このように、ATIは複数の成長テーマと重なり合うことで、投資対象としての注目度を高めている。特に航空宇宙と防衛といった長期的視野を持ったテーマとの親和性が高い点が特徴である。

配当は?

ATIは現在、配当を実施していない。

その理由は明確で、同社はコロナ禍で悪化した財務基盤の回復と、成長投資を最優先としているため。2020年に配当を停止して以降、負債削減と設備投資に資金を集中しており、財務体質の強化が進行中である。将来的には配当再開の可能性もあるが、現時点では成長投資を優先している。

ATIの競合企業は?

ATIが属する特殊金属・合金市場は、技術的専門性が高く、大規模な設備投資と長年の技術蓄積が必要なため、競合企業の数は限られている。

ただし、チタン合金やニッケル基超合金を手がける企業との間で、一定の競争が存在している。

主な競合企業

- カーペンター・テクノロジー(CRS):米国を拠点とする特殊金属メーカー。ニッケル合金、チタン合金、特殊ステンレス鋼を製造。航空宇宙・医療向けに強み。

- ヘインズ・インターナショナル(HAYN):米国のニッケル基超合金メーカー。高温合金に特化し、ジェットエンジン・ガスタービン向けに強み。

- プレシジョン・キャストパーツ(非公開、バークシャー・ハサウェイ傘下):航空宇宙向け鍛造・鋳造部品の大手。ATIの顧客でもあり競合でもある。

- ティムケン・スティール(TMST):米国の特殊鋼メーカー。自動車・産業向けに強み。

- RTX(旧ユナイテッド・テクノロジーズ)(RTX):傘下のプラット&ホイットニーが一部素材を内製化しており、垂直統合の動きがATIにとっての潜在的リスク。

ATIが属する業界の規模と成長性は?

ATIが属する特殊金属・合金業界は、航空宇宙需要の回復、防衛予算の拡大、脱炭素化の進展によって、今後大きな成長が見込まれている。以下に、関連市場ごとに規模と成長性を解説する。

航空宇宙向け特殊金属市場の規模と成長性

- 世界の航空宇宙向け特殊金属市場は、2024年時点で約200億ドル規模と推計されており、チタン合金とニッケル基超合金が主要な成長分野となっている。

- 市場は急速に拡大しており、年平均成長率(CAGR)は8〜12%程度とされている。

- 2030年までには350億ドルを超える市場規模に達するとの予測もあり、特に新型ワイドボディ機(787、A350)とナローボディ機(737 MAX、A320neo)の生産増加が成長を牽引。

防衛向け特殊金属市場の成長性

- 防衛向け特殊金属市場は、地政学リスクの高まりにより堅調な成長を続けている。

- 市場調査レポートによると、2024年から2030年にかけて年平均成長率(CAGR)が6〜8%と予測されており、戦闘機(F-35)、ミサイル、艦船向けの需要が拡大している。

- 米国と同盟国の防衛予算拡大により、長期的な需要が見込まれる。

成長ドライバー

- 航空需要の回復:コロナ後の旅客需要回復により、航空機生産レートが増加。ボーイングは2025年までに787を月産10機に引き上げる計画

- 新型エンジンの普及:LEAP(CFM)、GTF(プラット&ホイットニー)など次世代エンジンは従来比で特殊材料使用量が増加

- 防衛予算の拡大:米国防衛予算は8,000億ドル超に拡大、F-35の生産増加が追い風

- 脱炭素化:燃費向上のための軽量化需要により、チタン合金の採用が加速

特に航空宇宙向け特殊金属市場は、航空機生産の長期的な成長トレンドによりATIにとって最も成長性の高い市場となっており、今後の業界成長の中心プレイヤーとなる可能性が高い。

ATIの競合との差別化要素と優位性は?

ATIは、特殊金属・合金市場において競合企業が限られる中で、技術、製造能力、顧客関係の面で際立った差別化要素を有している。以下に主な優位性を分類して解説する。

技術的差別化:垂直統合された製造能力

- ATIは、原料の溶解から圧延、鍛造、熱処理、仕上げ加工まで一貫して行える垂直統合された製造能力を持つ。

- 他社が特定の工程に特化する中で、ATIは全工程を自社内でコントロールできるため、品質管理と供給安定性において優位に立つ。

- 特に、チタン合金とニッケル基超合金の両方を大規模に製造できる企業は世界的に限られており、ワンストップでの素材供給が可能な点で差別化されている。

GEエアロスペースとの技術的パートナーシップ

- 長年の技術協力:GEエアロスペースの次世代エンジン向けに、専用のニッケル基超合金を共同開発

- 専用材料の供給:GE専用の単結晶タービンブレード用合金(René系合金)を独占的に供給

- 技術的ロックイン:共同開発した材料は他社への切り替えが困難であり、長期的な顧客関係を構築

顧客基盤と実績の差別化

- ボーイング、エアバス、GEエアロスペース、プラット&ホイットニー、ロールス・ロイスなど、航空宇宙産業の主要プレイヤーとの長期契約を締結済み。

- 特に、GEエアロスペースとの関係は数十年に及び、LEAPエンジンやGE9Xエンジン向けの主要サプライヤーとして認定されている。

- 航空機認証(FAA、EASA)を取得した製品は、他社製品への切り替えに数年単位の時間と多額のコストが必要であり、高いスイッチングコストがATIの競争優位を支えている。

市場ポジショニングの優位性

- 特殊金属・合金市場の中でも、特に航空宇宙向けチタン合金とニッケル基超合金市場で高いシェアを持つ。

- 米国内で唯一、大規模なチタンスポンジ(チタンの原料)製造能力を持つ企業であり、サプライチェーン上流での優位性も確保。

- これらの市場セグメントは技術的に対応可能な企業が極めて限られており、事実上の寡占市場でATIは主要プレイヤーの一角を占める。

これらの要素により、ATIは現在、航空宇宙向け特殊金属市場においてトップクラスのポジションを確立しており、航空機生産の長期的な成長とともに持続的な競争優位を築く可能性が高い。

ATIの業績について

ATIの財務年度は12月31日で終了する。

四半期決算の発表スケジュールは以下の通り:

- 第1四半期(Q1):4月下旬〜5月上旬

- 第2四半期(Q2):7月下旬〜8月上旬

- 第3四半期(Q3):10月下旬〜11月上旬

- 第4四半期(Q4) および通期決算:翌年2月上旬〜中旬

ATIの株価

ATIの現在のリアルタイム株価チャート(TradingView)を表示しています。

チャートには、RSI(Relative Strength Index)を表示しています。相場の過熱感の指標として参考。

※RSIが70%~80%を超えると買われ過ぎ、反対に20%~30%を割り込むと売られ過ぎの目安。

ATIの四半期:売上推移

四半期ごとの売上予測と実績値、対前年比の推移です。

| 年度(四半期) | 発表日 | 売上予測 | 売上実績 | 対前年比 |

|---|---|---|---|---|

| 2021:Q1 | — | 638.32 | 692.5 | — |

| 2021:Q2 | — | 625.66 | 616.2 | — |

| 2021:Q3 | — | 669.23 | 725.7 | — |

| 2021:Q4 | 728.66 | 765.4 | — | |

| 2022:Q1 | 750.69 | 834.1 | 20.45% | |

| 2022:Q2 | 842.67 | 959.5 | 55.71% | |

| 2022:Q3 | 942.71 | 1030 | 41.93% | |

| 2022:Q4 | 1010 | 1010 | 31.96% | |

| 2023:Q1 | 1010 | 1040 | 24.69% | |

| 2023:Q2 | 1070 | 1050 | 9.43% | |

| 2023:Q3 | 1030 | 1030 | 0.00% | |

| 2023:Q4 | 1050 | 1060 | 4.95% | |

| 2024:Q1 | 1030 | 1040 | 0.00% | |

| 2024:Q2 | 1110 | 1100 | 4.76% | |

| 2024:Q3 | 1110 | 1050 | 1.94% | |

| 2024:Q4 | 1090 | 1170 | 10.38% | |

| 2025:Q1 | 1090 | 1140 | 9.62% | |

| 2025:Q2 | 1160 | 1140 | 3.64% | |

| 2025:Q3 | 1120 | 1130 | 7.62% | |

| 2025:Q4 | — | 1180 | — | — |

| 単位:百万ドル | ||||

ATIの四半期:キャッシュフロー推移

四半期ごとの営業CFと、営業CFマージン、フリーCFの推移です。

- 営業CF: 本業で稼いだ現金の総額。

- フリーCF: 企業が自由に使えるお金。企業の本当の稼ぐ力。

- 営業CFマージン: 稼ぐ効率を示す指標。売上の何%が現金として残るか。(15%以上で優良)

| 年度(四半期) | 発表日 | 営業CF | 営業CFマージン | フリーCF |

|---|---|---|---|---|

| 2021:Q1 | — | -68.1 | -9.83% | -94.5 |

| 2021:Q2 | — | -34.5 | -5.60% | -69.5 |

| 2021:Q3 | — | -142.2 | -19.59% | -185 |

| 2021:Q4 | 260.9 | 34.09% | 212.5 | |

| 2022:Q1 | -217.2 | -26.04% | -243.2 | |

| 2022:Q2 | -5.2 | -0.54% | -34 | |

| 2022:Q3 | 123 | 11.94% | 77.3 | |

| 2022:Q4 | 324.3 | 32.11% | 293.9 | |

| 2023:Q1 | -285.2 | -27.42% | -345.6 | |

| 2023:Q2 | 68.1 | 6.49% | 25.2 | |

| 2023:Q3 | -114.2 | -11.09% | -158.2 | |

| 2023:Q4 | 417.2 | 39.36% | 363.8 | |

| 2024:Q1 | -98.8 | -9.50% | -164.6 | |

| 2024:Q2 | 101.1 | 9.19% | 40.9 | |

| 2024:Q3 | 24 | 2.29% | -41.8 | |

| 2024:Q4 | 380.9 | 32.56% | 333.6 | |

| 2025:Q1 | -92.5 | -8.11% | -145.8 | |

| 2025:Q2 | 161.5 | 14.17% | 89.4 | |

| 2025:Q3 | 229.5 | 20.31% | 167 | |

| 単位:百万ドル | ||||

ATIの四半期:営業利益推移

四半期ごとの営業利益と営業利益率の推移です。

- 営業利益: 本業で稼ぐチカラを示す最重要の利益。

| 年度(四半期) | 発表日 | 営業利益 | 営業利益率 |

|---|---|---|---|

| 2021:Q1 | — | -68.1 | -9.83% |

| 2021:Q2 | — | -34.5 | -5.60% |

| 2021:Q3 | — | -142.2 | -19.59% |

| 2021:Q4 | 260.9 | 34.09% | |

| 2022:Q1 | -217.2 | -26.04% | |

| 2022:Q2 | -5.2 | -0.54% | |

| 2022:Q3 | 123 | 11.94% | |

| 2022:Q4 | 324.3 | 32.11% | |

| 2023:Q1 | -285.2 | -27.42% | |

| 2023:Q2 | 68.1 | 6.49% | |

| 2023:Q3 | -114.2 | -11.09% | |

| 2023:Q4 | 417.2 | 39.36% | |

| 2024:Q1 | -98.8 | -9.50% | |

| 2024:Q2 | 101.1 | 9.19% | |

| 2024:Q3 | 24 | 2.29% | |

| 2024:Q4 | 380.9 | 32.56% | |

| 2025:Q1 | -92.5 | -8.11% | |

| 2025:Q2 | 161.5 | 14.17% | |

| 2025:Q3 | 229.5 | 20.31% | |

| 単位:百万ドル | |||

ATIの四半期:EPS推移

四半期ごとのEPS予測とEPS実績値の推移です。

| 年度(四半期) | 発表日 | EPS予測 | EPS実績 | 差 |

|---|---|---|---|---|

| 2021:Q1 | — | -0.24 | -0.06 | 0.18 |

| 2021:Q2 | — | -0.2 | -0.12 | 0.08 |

| 2021:Q3 | — | -0.03 | 0.05 | 0.08 |

| 2021:Q4 | 0.1 | 0.25 | 0.15 | |

| 2022:Q1 | 0.21 | 0.4 | 0.19 | |

| 2022:Q2 | 0.37 | 0.54 | 0.17 | |

| 2022:Q3 | 0.53 | 0.53 | 0 | |

| 2022:Q4 | 0.52 | 0.53 | 0.01 | |

| 2023:Q1 | 0.48 | 0.49 | 0.01 | |

| 2023:Q2 | 0.55 | 0.59 | 0.04 | |

| 2023:Q3 | 0.53 | 0.55 | 0.02 | |

| 2023:Q4 | 0.62 | 0.64 | 0.02 | |

| 2024:Q1 | 0.41 | 0.48 | 0.07 | |

| 2024:Q2 | 0.58 | 0.6 | 0.02 | |

| 2024:Q3 | 0.64 | 0.6 | -0.04 | |

| 2024:Q4 | 0.61 | 0.79 | 0.18 | |

| 2025:Q1 | 0.59 | 0.72 | 0.13 | |

| 2025:Q2 | 0.71 | 0.74 | 0.03 | |

| 2025:Q3 | 0.73 | 0.85 | 0.12 | |

| 2025:Q4 | — | 0.87 | — | — |

| 単位:百万ドル | ||||

ATIの通期:売上推移

通期の売上予測と実績値、対前年比の推移です。

| 年度(通期) | 発表日 | 売上予測 | 売上実績 | 対前年比 |

|---|---|---|---|---|

| 2017年 | 3510 | 3530 | — | |

| 2018年 | 4010 | 4050 | 14.73% | |

| 2019年 | 4100 | 4120 | 1.73% | |

| 2020年 | 2930 | 2980 | -27.67% | |

| 2021年 | 2760 | 2800 | -6.04% | |

| 2022年 | 3790 | 3840 | 37.14% | |

| 2023年 | 4170 | 4170 | 8.59% | |

| 2024年 | 4280 | 4360 | 4.56% | |

| 2025年 | — | 4600 | — | — |

| 2026年 | — | 4970 | — | — |

| 2027年 | — | 5360 | — | — |

| 2028年 | — | 5620 | — | — |

| 単位:百万ドル | ||||

ATIの通期:キャッシュフロー推移

四半期ごとの営業CFと、営業CFマージン、フリーCFの推移です。

| 年度(通期) | 発表日 | 営業CF | 営業CFマージン | フリーCF |

|---|---|---|---|---|

| 2017年 | 22.4 | 0.63% | -100.3 | |

| 2018年 | 392.8 | 9.70% | 253.6 | |

| 2019年 | 230.1 | 5.58% | 61.9 | |

| 2020年 | 166.9 | 5.60% | 30.4 | |

| 2021年 | 16.1 | 0.58% | -136.5 | |

| 2022年 | 224.9 | 5.86% | 94 | |

| 2023年 | 85.9 | 2.06% | -114.8 | |

| 2024年 | 407.2 | 9.34% | 168.1 | |

| 単位:百万ドル | ||||

ATIの通期:営業利益推移

通期の営業利益と営業利益率の推移です。

| 年度(通期) | 発表日 | 営業利益 | 営業利益率 |

|---|---|---|---|

| 2017年 | 242 | 6.86% | |

| 2018年 | 349.8 | 8.64% | |

| 2019年 | 367 | 8.91% | |

| 2020年 | 95.3 | 3.20% | |

| 2021年 | 96.8 | 3.46% | |

| 2022年 | 384 | 10.00% | |

| 2023年 | 477.5 | 11.45% | |

| 2024年 | 539.2 | 12.37% | |

| 単位:百万ドル | |||

ATIの通期:EPS推移

通期のEPS予測とEPS実績値の推移です。

| 年度(通期) | 発表日 | EPS予測 | EPS実績 | 差 |

|---|---|---|---|---|

| 2017年 | 0.33 | 0.48 | 0.15 | |

| 2018年 | 1.55 | 1.51 | -0.04 | |

| 2019年 | 1.17 | 1.21 | 0.04 | |

| 2020年 | -0.55 | -0.52 | 0.03 | |

| 2021年 | -0.02 | 0.13 | 0.15 | |

| 2022年 | 1.97 | 1.99 | 0.02 | |

| 2023年 | 2.25 | 2.56 | 0.31 | |

| 2024年 | 2.29 | 2.46 | 0.17 | |

| 2025年 | — | 3.16 | — | — |

| 2026年 | — | 3.87 | — | — |

| 2027年 | — | 4.6 | — | — |

| 2028年 | — | 5.14 | — | — |

| 単位:百万ドル | ||||

ATIの将来性と今後の株価見通しは?

ATIの将来性は、現在の特殊金属・合金市場におけるポジションに加え、航空宇宙需要の長期的成長、防衛予算の拡大、脱炭素化に向けた軽量化需要という3つの主要トレンドと強く結びついている点で、極めて高いと評価される。

将来展望:航空宇宙需要の長期的成長に乗る

- 世界の航空旅客需要は2024年にコロナ前水準を回復し、今後20年間で年平均4%の成長が見込まれる。

- ボーイングとエアバスは2040年までに新造機需要が40,000機以上と予測しており、航空機生産の長期的な拡大がATIの素材需要を押し上げる。

- 特に、787やA350などワイドボディ機はチタン合金の使用量が多く、ATIにとって高収益製品の需要が拡大する見通し。

技術ロードマップ:次世代材料開発

- 次世代エンジン(RISE、UltraFanなど)向けに、より高温に耐えられるニッケル基超合金や軽量チタン合金の開発が進行中。

- 粉末冶金技術の高度化により、従来製法では不可能だった複雑形状の部品製造が可能になりつつある。

- 顧客との共同開発により、専用材料のロックインを強化し、長期的な競争優位を構築。

事業拡大戦略:防衛と原子力への多角化

- 米国防衛予算の拡大に伴い、F-35、B-21、次世代戦闘機向けの素材需要が増加。

- 脱炭素化の流れで原子力発電が見直されており、ジルコニウム・ハフニウムなど原子力向け材料の需要が回復。

- 製造能力の段階的な増強計画があり、需要拡大に応じたスケーラビリティを確保している点も強み。

これらの要素を総合すると、ATIは「航空宇宙産業の成長を支える戦略的サプライヤー」として、長期的に市場で重要な役割を担う存在になりうる。株価の短期的なボラティリティはあるものの、成長性と競争優位性を兼ね備えたユニークな投資先といえる。

投資上の注意点:航空宇宙市場への依存とサイクル性

航空宇宙産業への高い依存度

ATIへの投資を検討する際、売上の50%以上を航空宇宙産業(特に商用ジェットエンジン向け)が占める構造が重要なリスク要因として挙げられる。

市場依存リスクの詳細:

- 航空機生産レートの変動:ボーイング787やエアバスA350の生産レート変更が、ATIの収益に直接的な影響を与える

- 航空会社の経営状況:航空会社の経営悪化は新造機発注の減少につながり、ATIの受注に影響

- サプライチェーン問題:部品供給の遅延や品質問題による航空機生産の停滞リスク

原材料価格と製造コストの変動

- チタンスポンジ価格:主要原料であるチタンスポンジの価格変動が利益率に影響

- エネルギーコスト:金属溶解・熱処理には大量のエネルギーを使用するため、エネルギー価格の上昇がコスト増加要因

- ニッケル・コバルト価格:ニッケル基超合金の原材料価格は国際相場に連動

ボーイングの経営リスク

- ボーイング依存:ATIの主要顧客であるボーイングは、737 MAXの品質問題や生産遅延など経営課題を抱えている

- 生産レート計画の変更:ボーイングの生産計画変更がATIの業績予想に影響を与える可能性

- サプライチェーン再編:ボーイングの調達戦略変更が、サプライヤーとしてのATIの地位に影響する可能性

景気サイクルへの感応度

- シクリカル銘柄:航空宇宙産業は景気サイクルに敏感であり、景気後退時には航空需要が減少するリスク

- 受注から収益化までのタイムラグ:航空機の発注から納入まで数年を要するため、市場環境の変化への対応に時間がかかる

- ただし、長期契約がクッションに:複数年の長期供給契約が、短期的な市場変動の影響を緩和する効果もある

ATIの2025年度Q3決算サマリー

発表日:2025/10/28

ATIは2025年度第3四半期決算を発表。航空宇宙・防衛市場での需要が過去最高水準に達し、収益性も大幅に改善した。

売上高と収益

- 売上高:約11億2,550万ドル(前年同期比+7%)

- 航空宇宙・防衛向け売上:約7億9,270万ドルで過去最高を記録、全体の約70%を占める

- HPMC部門売上:約6億290万ドル(前年同期比+9%)

- AA&S部門売上:約5億2,260万ドル(前年同期比+5%)

営業費用と利益

- 調整後EBITDA:約2億2,510万ドル(前年同期比+21%)

- 調整後EBITDAマージン:20.0%に改善(前年同期は18.6%)

- GAAP純利益:約1億1,000万ドル(前年同期比+33%)

- 調整後純利益:約1億1,940万ドル(前年同期比+39%)

- 調整後EPS:0.85ドル(前年同期は0.61ドル)

キャッシュと財務状況

- 営業キャッシュフロー(Q3単独):約2億3,000万ドル

- 調整後フリーキャッシュフロー(9ヶ月累計):約1億6,300万ドル

- 自社株買い(Q3実施):約1億5,000万ドル(約200万株)

- 自社株買い(年初来累計):約4億7,000万ドル

- 自社株買い残余認可枠:約1億2,000万ドル

技術・事業ハイライト

- 航空宇宙・防衛向け売上が過去最高を記録、商用ジェットエンジン向けが特に好調

- HPMC部門のEBITDAマージンが約24.2%に改善

- AA&S部門の航空宇宙・防衛比率が46%に上昇し、収益性が向上

- 価格改善、製品ミックス最適化、コスト管理が利益率向上に寄与

2025年度通期ガイダンス(上方修正)

- 調整後EBITDA:8億4,800万~8億5,800万ドル(従来は8億1,000万~8億4,000万ドル)

- 調整後EPS:3.15~3.21ドル(従来は2.90~3.07ドル)

- 調整後フリーキャッシュフロー:3億3,000万~3億7,000万ドル

- Q4調整後EBITDA見通し:2億2,100万~2億3,100万ドル

決算まとめ

ATIの2025年度Q3は、航空宇宙・防衛需要の継続的な拡大により、売上高・収益性ともに大幅に改善した。調整後EBITDAマージンが20%に達し、航空宇宙・防衛向け売上が過去最高を記録したことが特筆される。自社株買いも積極的に実施し、株主還元を強化している。通期ガイダンスの上方修正により、市場の期待を上回る業績見通しを示した。

出典(一次情報)

ATI Third Quarter 2025 Results, October 28, 2025

ATIの2025年度Q2決算サマリー

発表日:2025/07/31

ATIは2025年度第2四半期決算を発表。商用ジェットエンジン向け製品の出荷が大幅に増加し、収益性が改善した。

売上高と収益

- 売上高:約11億404万ドル(前年同期比+4%)

- 航空宇宙・防衛向け売上:全体の約67%を占め、商用エンジン向けが前年同期比+27%と大きく伸長

- HPMC部門売上:前年同期比で堅調に推移

- AA&S部門売上:季節性と非航空宇宙市場の弱さにより前年同期比で若干減速

営業費用と利益

- 調整後EBITDA:約2億770万ドル(前年同期比+14%)

- 調整後EBITDAマージン:約18.2%に改善(前年同期は約16.5%)

- GAAP純利益:約1億70万ドル(前年同期比+23%)

- 調整後純利益:約1億640万ドル(前年同期比+24%)

- 調整後EPS:0.74ドル(前年同期は0.60ドル)

キャッシュと財務状況

- 営業キャッシュフロー(Q2単独):約1億6,100万ドル

- 資本支出:約7,200万ドル

- 自社株買い(Q2実施):約2億5,000万ドル

- 自社株買い(年初来累計):約3億2,000万ドル

技術・事業ハイライト

- 商用ジェットエンジン向けニッケル基超合金の需要が大幅に増加

- HPMC部門の製品ミックス改善により収益性が向上

- 航空宇宙・防衛市場での長期契約が安定収益を支える

- 非航空宇宙市場(産業・エネルギー)は一部で需要が鈍化

2025年度ガイダンス

- 通期調整後EBITDA:8億1,000万~8億4,000万ドル(維持)

- Q3調整後EBITDA見通し:2億~2億1,000万ドル

- 通期調整後EPS:2.90~3.07ドル

決算まとめ

ATIの2025年度Q2は、商用ジェットエンジン向け製品の出荷増加により、売上高・収益性ともに改善した。調整後EBITDAマージンが18%台に改善し、航空宇宙・防衛市場での強い需要が継続している。自社株買いも積極的に実施し、株主還元を強化している。一方、非航空宇宙市場での需要鈍化が一部で見られ、今後の動向が注目される。

出典(一次情報)

ATI Second Quarter 2025 Results, July 31, 2025

ATIの2025年度Q1決算サマリー

発表日:2025/05/01

ATIは2025年度第1四半期決算を発表。航空宇宙・防衛市場での需要拡大により、前年同期比で大幅な増収増益を達成した。

売上高と収益

- 売上高:約11億4,440万ドル(前年同期比+10%)

- 航空宇宙・防衛向け売上:約7億5,440万ドルで全体の約66%を占める

- 商用エンジン向け売上:前年同期比+35%と大幅増

- 防衛向け売上:前年同期比+11%

営業費用と利益

- 調整後EBITDA:約1億9,460万ドル(前年同期比+29%)

- 調整後EBITDAマージン:約17.0%に改善(前年同期は約14.5%)

- HPMC部門EBITDAマージン:約22.4%

- AA&S部門EBITDAマージン:約14.9%

- GAAP純利益:約9,700万ドル(前年同期比+47%)

- 調整後純利益:約1億440万ドル(前年同期比+53%)

- 調整後EPS:0.72ドル(前年同期は0.47ドル)

キャッシュと財務状況

- 営業キャッシュフロー:前年同期比で増加傾向

- 運転資本比率:売上年率化ベースで35.9%

- 自社株買い(Q1実施):約7,000万ドル(約120万株)

技術・事業ハイライト

- 航空宇宙・防衛向け売上比率が全体の約2/3に達し、収益構造が改善

- 商用ジェットエンジン向けニッケル基超合金とチタン合金の需要が大幅に増加

- 防衛向け製品の受注も堅調に推移

- 製品ミックス改善と価格改善が収益性向上に寄与

2025年度ガイダンス

- 通期調整後EBITDA:8億~8億4,000万ドル

- 通期調整後EPS:2.87~3.09ドル

- Q2調整後EBITDA見通し:1億9,500万~2億500万ドル

- Q2調整後EPS見通し:0.67~0.73ドル

決算まとめ

ATIの2025年度Q1は、航空宇宙・防衛市場での需要拡大により、売上高・収益性ともに大幅に改善した。特に、商用ジェットエンジン向け製品の出荷が前年同期比+35%と大幅に増加し、収益を大きく押し上げた。調整後EBITDAマージンも17%に改善し、収益構造の改善が進んでいる。航空機生産レートの継続的な上昇が見込まれることから、2025年度も好調な業績が期待される。

出典(一次情報)

ATI First Quarter 2025 Results, May 1, 2025

まとめ

ATIの事業内容、ビジネスモデル、競合環境、成長市場、株価の特徴、そして将来性について幅広く見てきました。

特に、航空機需要の回復と新型機開発の加速により、チタン合金やニッケル基超合金への需要が飛躍的に拡大する中で、ATIが果たす役割は今後ますます大きくなると考えられます。

現時点では、航空宇宙産業への依存度が高いというリスクはあるものの、垂直統合された製造能力と主要顧客との長期契約を兼ね備えた稀少な成長株であり、中長期視点での投資対象としての魅力は十分にあると言えるでしょう。

個人的にも、航空宇宙関連銘柄の中でもATIは特に「技術的優位性×市場成長性」の両軸を兼ね備えた銘柄として、今後の動向に注目していきたいと考えています。

航空宇宙産業の成長とともに、ATIはその中心的存在となるかもしれません。

私も活用中!moomoo証券の機能を最大限に引き出そう

私がmoomoo証券を使っていて最も気に入っている点は、アプリが使いやすく、投資において重要となる深い情報収集が簡単にできること。

さらに、大口や中口投資家の動向を確認できる機能があり、銘柄の先行きを考える上でとても助かっています。各銘柄のニュースや決算関連情報が豊富で、日本語自動翻訳もサポートしているため、海外の情報を即座にチェックできるのが嬉しいポイント。

米国株取引手数料もmoomoo証券が一番安いです。

興味のある方は、このバナーリンクから簡単に登録できます!