このサイトは、私(@mifsee)が個人的に学びながら企業分析や銘柄分析を進め、その過程を記録としてまとめているものです。

あくまで個人の調査・整理を目的とした内容であり、誤りや実際と異なる情報が含まれる可能性があります。

また、MifseeではAI技術を活用した運用や、技術習得を目的とした実験的な取り組みも行っています。ご覧いただく際には、その点をご理解のうえご利用ください。

はじめに

ASPアイソトープス(ASPI)は、アメリカを拠点に同位体濃縮技術を手がける先端材料企業です。

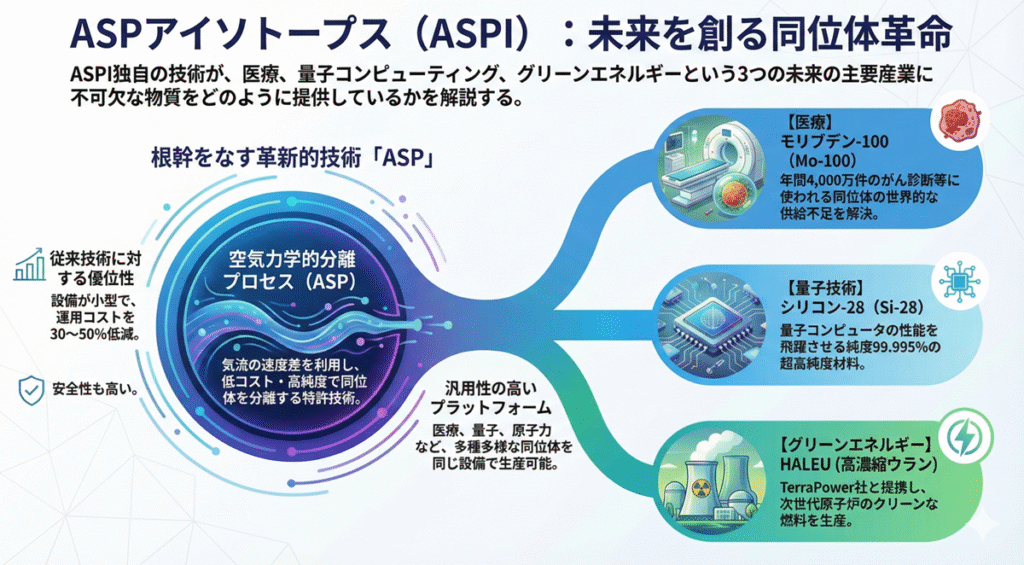

特に医療用同位体(モリブデン-100)、量子コンピューティング用同位体(シリコン-28)、次世代原子炉用燃料(高濃縮ウラン)といった分野で、独自の「空気力学的分離プロセス(ASP技術)」を活用し、高純度同位体の生産と商業化を進めており、核医学、グリーンエネルギー、量子技術といった先端産業を支えています。

この企業が話題となっている背景には、医療用同位体の世界的な供給不足、量子コンピューティング市場の急成長、次世代原子炉の開発加速といった追い風があり、また2025年にはTerraPower(ビル・ゲイツ氏が支援)との戦略的提携を発表するなど、急速に注目度が高まっています。

本記事では、ASPアイソトープス(ASPI)の事業内容、ビジネスモデル、属する市場の成長性、競合優位性、株価の動向、そして将来性までを深く掘り下げます。

▼AIが音声変換したポッドキャスト版はこちらからどうぞ。(Spotifyで再生)

ASPアイソトープス(ASPI)とは何の会社、どのような事業をしている?

ASPアイソトープス(ASPI)は、アメリカの先端材料企業であり、独自の同位体濃縮技術を活用して、医療、量子コンピューティング、グリーンエネルギー分野向けの高純度同位体を生産・商業化している。

同社は2021年1月に設立され、2022年11月にNASDAQ市場に上場した比較的新しい企業である。本社は米国ワシントンD.C.に位置し、主要な生産施設は南アフリカ共和国のプレトリアに構えている。

同社の企業ミッションは、「同位体濃縮技術を通じて、医療、クリーンエネルギー、先端技術分野における重要な課題を解決すること」であり、従来の濃縮技術では実現困難であった高純度同位体の大量生産を可能にすることを目指している。

主な顧客は、核医学機器メーカー、量子コンピューティング企業、次世代原子炉開発企業、製薬会社、研究機関である。 注目すべきは、ASPアイソトープスが独自開発の「ASP技術(空気力学的分離プロセス)」という画期的な同位体濃縮技術を保有しており、従来の遠心分離法やレーザー濃縮法とは異なるアプローチで、コスト効率と高純度を両立している点である。

また、同社は2025年5月にTerraPower(ビル・ゲイツ氏が創業した次世代原子炉企業)との戦略的資金調達契約を締結しており、次世代原子炉向けのハイアッセイ低濃縮ウラン(HALEU)生産に向けた南アフリカ施設の拡張に最大2,200万ドルの資金を確保している。

さらに、ASPアイソトープスは2025年7月にシリコン-28の商業生産を開始し、99.995%という極めて高い純度を達成しており、量子コンピューティング市場への本格参入を果たしている。

ASPアイソトープス(ASPI)の企業情報は以下。

- 会社名:ASP Isotopes Inc.

- 設立年:2021年1月

- 本社所在地:ワシントンD.C.(米国)

- 代表者:Robert Elliot Ainscow(CEO)

- 公式サイト:https://www.aspisotopes.com

- 主な事業内容:同位体濃縮技術開発、医療用・量子技術用・原子力用同位体の生産・商業化

ASPアイソトープス(ASPI)の主力製品は?

ASPアイソトープス(ASPI)の主力製品は以下の通り。 同社は同位体濃縮技術において高度に専門化されており、医療、量子技術、グリーンエネルギーという3つの成長分野で革新的な材料を提供している。

ASP技術(空気力学的分離プロセス):革新的な同位体濃縮技術

従来技術を超える独自アプローチ

ASPアイソトープスの全ての製品を支える根幹技術が、「Aerodynamic Separation Process(空気力学的分離プロセス)」である。この技術は、従来の同位体濃縮技術とは根本的に異なるアプローチを採用している。

従来技術との比較

- 遠心分離法(ガス遠心法):

- 高速回転(毎分数万回転)による遠心力で同位体を分離

- 大型で高コストな設備が必要(巨大な遠心分離機カスケード)

- 高いエネルギー消費とメンテナンスコスト

- ウラン濃縮では実績があるが、他の同位体への応用は限定的

- レーザー分離法(AVLIS/MLIS):

- レーザーで特定の同位体を選択的に励起し化学反応を誘導

- 極めて高度な技術と精密な制御が必要

- レーザー装置の高コストと高エネルギー消費

- 同位体ごとに専用のレーザーシステムが必要

- ASP技術(空気力学的分離):

- 気流の速度差と圧力勾配を利用して同位体を分離

- 小型・モジュール式の装置で運用可能(設備投資を大幅削減)

- 低エネルギー消費で環境負荷が低い

- 化学薬品や高圧ガス、強力なレーザーを使用しないため安全性が高い

- 複数の異なる同位体を同一プラットフォームで処理可能な汎用性

ASP技術の3つの競争優位性

- 再現性とスケーラビリティ:

- 同位体分離の精度が一貫して高く、品質管理が容易

- モジュール式設計により、需要拡大に応じて段階的な生産能力増強が可能

- 大規模量産への移行が比較的容易

- コスト効率と資本効率:

- 南アフリカの既存インフラ(旧濃縮施設)を活用することで初期投資を大幅削減

- 運用コストが従来技術に比べて30〜50%低減可能

- 複数同位体を同一設備で生産できるため、設備投資効率が高い

- 半導体・量子技術市場との相性:

- シリコン-28のような超高純度(99.995%以上)材料の生産に最適

- AI用先端半導体で求められる不純物レベル(ppb単位)に対応可能

- 量子ビットの性能を決定する同位体純度を実現

特許技術による参入障壁

ASP技術は特許で保護されており、競合が模倣することは極めて困難である。この技術的優位性が、ASPアイソトープスの長期的な競争力の源泉となっている。

モリブデン-100(Mo-100)

核医学イメージング向けの重要医療用同位体

ASPアイソトープスの最優先製品であるモリブデン-100は、核医学イメージング剤であるテクネチウム-99m(Tc-99m)の製造に不可欠な同位体である。

- Tc-99mは世界で最も使用される医療用放射性同位体(年間約4,000万件の診断に使用)

- がん診断、心臓病診断、骨スキャンなどで広く使用

- Mo-100からTc-99mを生成する新しい製造プロセスの原料

- 従来の原子炉ベースのMo-99生産に代わる次世代技術

- 世界的な供給不足に対応する戦略的重要性

医療用同位体の深刻な供給不足問題

- 世界の医療用モリブデン-99/テクネチウム-99m供給は、老朽化した数基の原子炉に依存している

- カナダのChalk River原子炉(2018年閉鎖)、オランダのHFR原子炉など、主要供給源が次々と停止

- 供給途絶リスクが極めて高く、過去に何度も世界的な供給危機が発生

- 政府・医療機関・製薬企業からの新規供給源確立への需要が極めて大きい

- 市場規模は年間40億ドル以上と推計され、安定供給を実現できる企業への期待は非常に高い

ASPアイソトープスの供給能力の優位性

- 原子炉に依存しない非原子炉ベースの製造方式により、供給安定性が大幅に向上

- ASP技術により高純度Mo-100を継続的に生産可能

- 既存の原子炉ベース製造に比べて環境負荷とリスクが低い

- 一度生産体制が確立されれば、長期供給契約による安定収益が見込まれる

Mo-100濃縮施設は南アフリカ・プレトリアにあり、商業生産に向けた最終段階にある。

シリコン-28(Si-28)

量子コンピューティング向けの超高純度シリコン同位体

シリコン-28は、量子コンピューティング用の量子ビット(Qubit)製造に必要な超高純度シリコン材料である。

- 99.995%以上の純度を達成(2025年7月に商業生産開始)

- 量子コンピューター用シリコンスピンキュービットの製造原料

- 従来のシリコンに含まれるSi-29、Si-30不純物を除去することで量子コヒーレンス時間を大幅に延長

- 年間生産能力50kg→80kg以上に拡張済み

- 量子コンピューティング企業および研究機関向けに出荷開始

半導体向けSi-28需要が急増する理由

- AI用先端半導体の性能向上:

- Si-28の超高純度化により、熱伝導性が30〜50%向上

- 電子移動度が向上し、半導体デバイスの動作速度が向上

- AI演算処理の高速化と省電力化に直結

- 量子コンピューティングの商業化:

- シリコンスピンキュービットの量子コヒーレンス時間がSi-28純度に依存

- 不純物同位体(Si-29)による核スピンノイズを排除することで、量子ビットの安定性が飛躍的に向上

- 量子コンピューター実用化の鍵となる材料

ASPIの技術は”量産化”に耐えられるのか?

- 現在の年間生産能力80kg以上は、初期市場には十分だが、本格普及には生産能力拡張が必要

- ASP技術のモジュール式設計により、需要拡大に応じた段階的な生産能力増強が可能

- 既に商業出荷を開始しており、技術の実証段階は完了している

- 台湾・米国・欧州の半導体投資動向:

- 米国CHIPS法による国内半導体製造投資(520億ドル規模)

- 台湾TSMCの先端半導体生産拡大

- 欧州Chips Actによる半導体産業強化(430億ユーロ規模)

- これらの投資により、高純度Si-28への需要が中長期的に急増する見込み

ASPIはこの巨大市場を取れるのか?

- 超高純度Si-28を商業規模で生産できる企業は世界で極めて限定的

- 先行者利益により、量子技術企業との長期供給契約を獲得しやすい立ち位置

- 半導体産業の成長に伴い、数億ドル規模の市場に成長する可能性

シリコン-28は、量子コンピューティング分野で急速に需要が拡大している最先端材料である。

ハイアッセイ低濃縮ウラン(HALEU)

次世代原子炉(SMR)向けの燃料

ASPアイソトープスは、TerraPowerとの提携により、次世代小型モジュール炉(SMR)向けのHALEU生産に参入している。

- 濃縮度5〜20%のウランを生産(従来の原子炉は5%以下)

- 小型モジュール炉や先進型原子炉の燃料として不可欠

- 米国のエネルギー安全保障政策の重要要素

- TerraPowerから最大2,200万ドルの資金提供を受けて南アフリカ施設を拡張

- 将来的な大規模量産を視野に入れた技術開発

カーボン-14(C-14)

製薬・農業研究向けの放射性同位体

カーボン-14は、製薬業界における薬物動態試験(ADME試験)や、農業分野での研究に使用される同位体である。

- 新薬開発プロセスにおける薬物代謝・排泄試験に必須

- 放射性標識化合物の製造原料

- 農薬開発における環境動態試験に使用

- 現在、原料供給の課題に直面しているが、将来的な生産拡大を計画

核融合向け同位体:未来のエネルギー市場への参入可能性

核融合商業化のボトルネックと同位体供給

ASPアイソトープスの技術は、核融合エネルギー市場という超長期的な成長機会にも応用可能である。

核融合燃料の供給課題

- 核融合反応には重水素(D)と三重水素(トリチウム、T)が使用される

- 特に三重水素は天然にはほとんど存在せず、リチウムから核融合炉内で生成する必要がある

- ヘリウム-3(He-3)も一部の核融合方式で使用されるが、地球上での供給は極めて限定的

- 核融合商業化における最大のボトルネックの一つが同位体燃料の安定供給

ASPIの分離技術が核融合燃料市場に及ぼす潜在的インパクト

- ASP技術を応用することで、重水素やヘリウム-3の効率的な分離・濃縮が可能になる可能性

- 核融合スタートアップ(Commonwealth Fusion Systems、TAE Technologies、Helion Energyなど)との将来的な提携可能性

- 2030年代以降の核融合商業化が本格化すれば、新たな巨大市場への参入機会となる

- 現時点では開発段階だが、ASPIの技術ポートフォリオに戦略的なオプション価値を提供

これらの主力製品群は、単なる化学材料という枠を超え、核医学の進歩、量子技術革命、クリーンエネルギー転換という3つのメガトレンドを支える戦略的物質として、世界中の先端企業から高く評価されている点が特徴である。

ASPアイソトープス(ASPI)のビジネスモデルは?

ASPアイソトープス(ASPI)のビジネスモデルは、主に高純度同位体の生産・販売、技術ライセンス供与、戦略的パートナーシップの3つの要素で構成されている。現在は商業化初期段階にあり、収益化に向けた基盤構築を進めている。

同位体製品の販売による収益

ASPアイソトープスの主要な収益源は、高純度同位体を顧客に販売する製品販売モデルである。

- 主な顧客は量子コンピューティング企業、核医学機器メーカー、製薬会社、研究機関

- シリコン-28は既に商業出荷を開始しており、キログラム単位で高価格販売

- モリブデン-100は核医学市場への供給開始を控え、大規模な需要が見込まれる

- 同位体は希少性と高純度により、極めて高い単価での販売が可能

- 長期供給契約による安定的な収益基盤の構築を目指す

技術ライセンスとパートナーシップによる収益

ASPアイソトープスの独自ASP技術は、技術ライセンスや戦略的提携の対象となる価値を持つ。

- TerraPowerとの提携では、資金提供を受けながらHALEU生産能力を構築

- 技術ライセンス供与により、初期投資を抑えながらグローバル展開が可能

- 戦略的パートナーとの共同開発契約によるマイルストーン収益

- 将来的には、複数の地域で生産施設を展開するライセンスモデルも検討

ASP技術による競争優位性

ASPアイソトープスのビジネスモデルの根幹は、独自の「空気力学的分離プロセス(ASP技術)」という濃縮技術である。

- 従来の遠心分離法やレーザー濃縮法に比べて、コスト効率と柔軟性に優れる

- 複数の同位体を同一プロセスで濃縮できる汎用性

- 南アフリカの既存インフラを活用することで、資本コストを抑制

- スケールアップが比較的容易で、需要拡大に対応可能

- 特許技術により参入障壁を構築

段階的な商業化戦略

ASPアイソトープスは、製品ごとに段階的に商業化を進める戦略を採用している。

- フェーズ1:シリコン-28の商業生産(2025年に達成)

- フェーズ2:モリブデン-100の商業生産(最優先プロジェクト)

- フェーズ3:HALEUの生産開始(TerraPowerとの提携により推進)

- フェーズ4:カーボン-14および他の同位体への展開

ASPアイソトープス(ASPI)のビジネスモデルは、希少性の高い戦略的物質を独自技術で生産するという構造であり、一度生産体制が確立されれば、高い利益率と安定した需要により、持続的な収益成長が期待される。現在は商業化初期段階であり、今後数年間の生産立ち上げが成功の鍵となる。

取引市場は?

ASPアイソトープス(ASPI)は、NASDAQ(ナスダック)に上場しており、ティッカーシンボルは「ASPI」。

同社は2022年11月に1株あたり4.00ドルでIPOを実施し、NASDAQ市場に上場した。 NASDAQは、成長性の高いテクノロジー企業や先端材料企業が多く上場する市場として知られ、世界中の投資家から注目を集める取引所である。 ASPIのような革新的な同位体技術を手がける企業にとって、成長性を評価する投資家層との接点を広げるうえで最適な市場といえる。

ASPアイソトープス(ASPI)のセクター、業種、属するテーマは?

ASPアイソトープス(ASPI)は、その事業内容と市場位置づけから、以下のセクター・業種・投資テーマに分類される。

セクター:素材(マテリアル)/ ヘルスケア

ASPアイソトープスは、素材セクターとヘルスケアセクターの両方にまたがる企業である。同位体という特殊な材料を生産する素材企業であり、同時に医療用同位体を供給するヘルスケア企業でもある。

- 先端材料の製造・供給を行う素材企業

- 核医学診断を支える医療インフラ企業

業種:特殊化学・先端材料・原子力関連

ASPIは、素材セクターの中でも「特殊化学」「先端材料」「原子力関連」という極めて専門性の高い業種に属する。

- 同位体濃縮技術の開発・商業化

- 核医学、量子技術、グリーンエネルギー向けの戦略的物質の生産

- 高度な技術と規制対応が求められる参入障壁の高い産業

属するテーマ:核医学 / 量子コンピューティング / 次世代原子炉(SMR) / クリーンエネルギー / 先端材料

ASPアイソトープス(ASPI)の投資対象としての魅力は、複数の成長テーマと密接に関連している点にある。

- 核医学・医療イノベーション:世界的な医療用同位体供給不足に対応し、核医学診断の安定供給を実現

- 量子コンピューティング:量子コンピューター開発に不可欠なシリコン-28を供給し、量子技術革命を支える

- 次世代原子炉(SMR):小型モジュール炉に必須のHALEU燃料を生産し、原子力ルネサンスを後押し

- クリーンエネルギー・エネルギー安全保障:次世代原子炉向け燃料供給により、脱炭素と国家エネルギー安全保障に貢献

- 先端材料:従来技術では生産困難だった超高純度材料を提供し、多様な先端産業を支える

このように、ASPアイソトープス(ASPI)は複数の成長テーマと重なり合うことで、投資対象としての注目度を高めている。特に核医学、量子技術、次世代原子炉という3つの異なる成長市場に同時にアプローチできる点が大きな特徴である。

配当は?

ASPアイソトープス(ASPI)は現在、配当を実施していない。 その理由は明確で、同社は商業化初期段階にあり、収益の大部分を生産施設の立ち上げ、技術開発、生産能力の拡張に再投資しているため。とりわけ、南アフリカの同位体濃縮施設の拡張、モリブデン-100生産の立ち上げ、HALEU施設の建設など、大規模な設備投資が継続している。

ASPアイソトープス(ASPI)の競合企業は?

ASPアイソトープス(ASPI)が属する同位体濃縮市場は、極めて専門性が高く参入障壁も高いため、直接的な競合企業は限られている。 ただし、同位体の種類や応用分野ごとに、一定の競争が存在している。

主な競合企業

- セントラス・エナジー(LEU):米国の原子力燃料供給企業。HALEUの商業生産において競合。米国エネルギー省(DOE)と連携してHALEU生産体制を構築しており、次世代原子炉市場で先行している。ASPアイソトープスとは製造技術が異なる。

- ノースター・メディカル・ラジオアイソトープス(非公開):カナダの医療用放射性同位体製造企業。モリブデン-99/テクネチウム-99mの製造で競合。原子炉ベースの従来型製造方式を採用。

- NorthStar Medical Radioisotopes(非公開):米国の医療用同位体製造企業。Mo-99製造において、非原子炉ベースの製造技術を開発しており、次世代医療用同位体市場で競合。

- ウレンコ(URENCO、非公開):欧州のウラン濃縮企業。遠心分離法によるウラン濃縮で世界的シェアを持つ。HALEU市場への参入を検討しており、将来的な競合となる可能性。

- アイソフレックス(IsoFlex USA):同位体分離技術企業。レーザー濃縮技術を活用した同位体生産を手がけ、技術アプローチでASPアイソトープスと競合。

- ブルックヘブン国立研究所・アイソトープ生産施設(公的機関):米国の国立研究所。医療用および研究用同位体の生産を行っているが、商業規模は限定的。

ASPアイソトープス(ASPI)が属する業界の規模と成長性は?

ASPアイソトープス(ASPI)が属する同位体市場は、医療、量子技術、グリーンエネルギーという複数の成長分野にまたがっており、今後大きな成長が見込まれている。以下に、関連市場ごとに規模と成長性を解説する。

医療用同位体市場の規模と成長性

- 世界の医療用放射性同位体市場は、2023年時点で約80億ドル規模と推計されており、核医学診断の普及により堅調に成長している。

- 市場の年平均成長率(CAGR)は8〜10%程度と予測されており、2030年には150億ドル規模に達する可能性がある。

- 特にテクネチウム-99m市場は年間約40億ドル規模であり、その原料となるモリブデン-99/100の需要は極めて大きい。

- 世界的な供給不足が続いており、新規供給源の確保が喫緊の課題となっている。

量子コンピューティング用材料市場の急成長

- 量子コンピューティング市場は、2023年時点で約10億ドル規模であるが、今後急速に拡大すると予測されている。

- 市場の年平均成長率(CAGR)は30〜40%以上と予測されており、2030年には100億ドル規模を超える可能性がある。

- シリコンスピンキュービット用のSi-28需要は、量子コンピューター開発の加速により急増する見込み。

- 現在、超高純度Si-28を商業生産できる企業は極めて限られており、ASPアイソトープスは先行者利益を獲得できる立ち位置にある。

HALEU(次世代原子炉燃料)市場の成長性

- ハイアッセイ低濃縮ウラン(HALEU)市場は、現在は黎明期にあるが、2030年代に大きく拡大すると予測されている。

- 小型モジュール炉(SMR)および先進型原子炉の導入が本格化すれば、年間数百トン規模のHALEU需要が発生する可能性がある。

- 米国エネルギー省は、2030年までに年間40トン以上のHALEU需要を予測しており、現在の供給体制では大幅に不足している。

- 市場規模は2030年代半ばには数十億ドル規模に達する可能性がある。

成長ドライバー

- 核医学の普及:がん診断、心臓病診断の増加により、核医学イメージングの需要が世界的に拡大

- 量子技術革命:量子コンピューター、量子通信、量子センサーの実用化により、超高純度材料への需要が急増

- 原子力ルネサンス:気候変動対策と脱炭素化により、次世代原子炉の開発と導入が加速

- エネルギー安全保障:地政学的緊張により、国産エネルギー源としての原子力の重要性が高まる

- 医療インフラの脆弱性:従来の医療用同位体供給が原子炉依存であり、供給途絶リスクが顕在化

特に医療用同位体市場とHALEU市場は、ASPアイソトープスが先駆者として強力なポジションを確立できる成長市場であり、今後数年にわたって業界成長の中心となる可能性が高い。

ASPアイソトープス(ASPI)の競合との差別化要素と優位性は?

ASPアイソトープス(ASPI)は、同位体濃縮市場において競合が限られる中で、独自技術、複数市場への展開、戦略的パートナーシップの面で際立った差別化要素を有している。以下に主な優位性を分類して解説する。

独自技術:ASP(空気力学的分離プロセス)による差別化

- ASPアイソトープスの最大の強みは、独自開発の「ASP技術」という同位体濃縮技術である。

- 従来の遠心分離法やレーザー濃縮法とは異なるアプローチであり、コスト効率と高純度を両立できる。

- 一つのプラットフォーム技術で複数の異なる同位体を濃縮できる汎用性を持つ。

- 既存インフラ(南アフリカの旧濃縮施設)を活用することで、資本コストを大幅に削減できる。

- 特許技術により参入障壁を構築し、競合が模倣困難な技術優位性を持つ。

複数成長市場への同時アプローチ

- ASPアイソトープスは、医療、量子技術、グリーンエネルギーという3つの異なる成長市場に製品を供給できる数少ない企業である。

- これにより、一つの市場が低迷しても他の市場でカバーできるリスク分散効果がある。

- 各市場で求められる同位体は異なるが、同一の技術プラットフォームで生産できるため、技術開発投資を複数市場で活用できる。

- 複数市場での収益機会により、総合的な成長ポテンシャルが極めて高い。

戦略的パートナーシップによる優位性

- TerraPower(ビル・ゲイツ氏が創業)との戦略的提携は、ASPアイソトープスの信頼性と技術力の証明である。

- 最大2,200万ドルの資金提供を受けながら、次世代原子炉市場への参入を加速できる。

- TerraPowerのような影響力のあるパートナーとの関係は、他の潜在顧客からの信頼獲得にも寄与する。

- 将来的には、医療企業や量子技術企業との戦略的提携も視野に入る。

先行者利益とタイミングの優位性

- シリコン-28の超高純度商業生産を2025年に開始しており、量子コンピューティング市場で先行者利益を獲得している。

- 医療用Mo-100の商業生産も間近であり、世界的な供給不足が深刻化するタイミングで市場参入できる。

- HALEU市場は黎明期にあり、早期に生産体制を確立することで、次世代原子炉市場の主要サプライヤーとしての地位を確保できる可能性がある。

地政学的優位性

- 南アフリカでの生産により、米国の同盟国からの供給源としての価値を持つ。

- 中国やロシアへの依存を減らしたい欧米諸国の戦略的ニーズに合致する。

- エネルギー安全保障の観点から、政策的な支援を受けやすい立ち位置にある。

同位体分離市場は参入障壁が極めて高い

ASPアイソトープスが持続的な競争優位性を享受できる最大の理由は、同位体分離市場の参入障壁が極めて高いことにある。

技術的難易度の壁

- 同位体分離は原子レベルでの極めて微細な質量差(例:Si-28とSi-29は質量差わずか3.6%)を利用する高度技術

- 99.9%以上の純度を達成するには、多段階の分離プロセスと精密な制御が必要

- 10年以上の研究開発期間と数百億円規模の技術開発投資が必要

- ASP技術のような独自アプローチの確立には、専門的な人材と長期的なノウハウ蓄積が不可欠

安全規制と認証の壁

- 放射性物質や核物質を扱うため、極めて厳格な安全基準と規制が適用される

- 医療用同位体はFDA(米国食品医薬品局)や各国規制当局の承認が必要

- 原子力燃料は国際原子力機関(IAEA)や米国原子力規制委員会(NRC)の監視下

- 規制承認取得には数年から10年以上の時間がかかる場合がある

設備投資の壁

- 同位体濃縮施設の建設には数億ドル規模の初期投資が必要

- クリーンルーム、精密分析装置、安全管理システムなど高度なインフラ整備が必須

- 商業生産開始までの長期的なキャッシュフロー負担に耐えられる資本力が必要

国家安全保障上の重要物質

- 同位体は核エネルギー、医療、軍事、先端技術など多岐にわたる戦略分野で使用

- ウラン濃縮技術は核拡散防止の観点から政府の厳格な監視と輸出規制の対象

- 医療用同位体も国家の医療安全保障に直結する戦略物資

- 事業展開には政府との緊密な連携と信頼関係が不可欠

少数プレイヤーによる寡占市場

- これらの参入障壁により、同位体分離市場は世界で10社未満の企業が供給を担う寡占構造

- ウラン濃縮市場:URENCO、Orano、Rosatom、中国核工業集団など限定的

- 医療用同位体市場:Nordion、NorthStar、IRE、Mallinckrodtなど限定的

- 新規参入が極めて困難であり、既存プレイヤーは強固な競争優位性を享受

ASPアイソトープスは、独自技術の確立、規制対応の進展、戦略的パートナーシップにより、この参入障壁の高い市場で貴重なポジションを確保している。

これらの要素により、ASPアイソトープス(ASPI)は現在、同位体濃縮市場において独自のポジションと複数市場での成長機会を持ち、商業化が成功すれば持続的な成長を実現できる立ち位置にある。

ASPアイソトープス(ASPI)の業績について

ASPアイソトープス(ASPI)の財務年度は12月31日で終了する。 四半期決算の発表スケジュールは以下の通り:

- 第1四半期(Q1):4月上旬〜中旬

- 第2四半期(Q2):8月上旬

- 第3四半期(Q3):11月上旬〜中旬

- 第4四半期(Q4)および通期決算:翌年3月初旬〜中旬

ASPアイソトープス(ASPI)の株価

ASPアイソトープス(ASPI)の現在のリアルタイム株価チャート(TradingView)を表示しています。

チャートには、RSI(Relative Strength Index)を表示しています。相場の過熱感の指標として参考。 ※RSIが70%~80%を超えると買われ過ぎ、反対に20%~30%を割り込むと売られ過ぎの目安。

ASPアイソトープス(ASPI)の将来性と今後の株価見通しは?

ASPアイソトープス(ASPI)の将来性は、現在の商業化初期段階における進捗に加え、核医学の成長・量子技術革命・原子力ルネサンスという3つの主要トレンドと強く結びついている点で、極めて高い成長ポテンシャルを持つと評価される。

将来展望:複数市場での商業化成功による急成長

- ASPアイソトープスは、商業化初期段階から複数の成長市場に同時参入するユニークな戦略を採用している。

- シリコン-28は既に商業生産を開始しており、量子コンピューティング市場での初期収益を獲得している。

- モリブデン-100の商業生産が開始されれば、核医学市場という巨大市場への本格参入が実現し、収益が急拡大する可能性がある。

- TerraPowerとの提携によるHALEU生産は、次世代原子炉市場という長期的成長市場への参入を保証している。

- 各市場での成功により、収益の多様化と急速な成長が同時に実現する可能性がある。

モリブデン-100:最大の収益機会

- モリブデン-100は、ASPアイソトープスにとって最も重要かつ最大の収益機会である。

- 世界中で年間約4,000万件の核医学診断に使用されるテクネチウム-99mの原料であり、市場規模は年間数十億ドルに達する。

- 現在の供給体制は老朽化した原子炉に依存しており、供給途絶リスクが高く、新規供給源への需要が極めて大きい。

- ASPアイソトープスのMo-100生産が本格化すれば、核医学診断の安定供給を実現し、巨額の収益を獲得できる可能性がある。

- 医療用同位体は安定的な長期需要が見込まれ、一度供給契約を確立すれば継続的な収益基盤となる。

量子コンピューティング:先行者利益の獲得

- シリコン-28の超高純度商業生産を世界で最初に実現した企業の一つとして、先行者利益を享受できる立ち位置にある。

- 量子コンピューティング市場は今後10年間で急速に拡大する見込みであり、Si-28需要も指数関数的に増加する可能性がある。

- 現在の年間生産能力80kg以上は、初期市場には十分だが、需要拡大に応じて生産能力を拡張する余地がある。

- 量子技術企業との長期供給契約により、高付加価値製品としての収益性が期待できる。

HALEU:次世代原子炉市場への戦略的参入

- TerraPowerとの提携は、次世代原子炉市場における確実な需要先を確保している。

- 小型モジュール炉(SMR)の導入が本格化する2030年代には、HALEU需要が急増すると予測されている。

- 米国エネルギー省の支援を受けながら、国産HALEU供給源としての戦略的重要性を持つ。

- HALEU市場は長期的かつ大規模な収益機会であり、安定的な収益基盤として機能する可能性がある。

リスク要因と課題

- 生産立ち上げの遅延リスク:2025年第3四半期には、Si-28出荷やC-14原料供給の遅延が報告されており、商業化プロセスの複雑さが課題となっている。

- 営業損失の継続:商業化初期段階にあり、営業損失が続いている。黒字化までの資金繰りと追加資金調達の必要性。

- 技術実証の必要性:ASP技術の大規模商業生産における信頼性と再現性の実証が必要。

- 規制承認:医療用同位体や原子力燃料は厳格な規制対応が求められ、承認取得に時間がかかる可能性。

- 競合の参入:市場の魅力度が高まるにつれ、新規参入や既存企業の技術開発が加速する可能性。

ASPIのビジネスが実際に立ち上がるまでの具体的リスク

商業化初期段階の企業特有のリスクとして、以下の要因が事業立ち上げを左右する可能性がある。

プラント建設リスク(スケジュール・コスト)

- スケジュール遅延のリスク:

- 南アフリカでの施設拡張において、設計変更や設備調達の遅延が発生する可能性

- 核工学プラントの立ち上げは複雑で予測困難な技術的課題が発生しやすい

- 2025年Q3に報告されたSi-28出荷遅延は、商業化プロセスの複雑さを示す事例

- 各同位体の商業生産開始時期が数ヶ月から1年以上遅延するリスク

- コスト超過のリスク:

- 建設費用が当初予算を20〜50%超過する可能性

- 規制対応や安全基準への追加投資が必要になる場合がある

- 追加資金調達の必要性により、既存株主の希薄化リスク

- 技術実証の課題:

- パイロット規模での成功を商業規模に拡大する際の技術的ハードル

- 各同位体の品質の一貫性と再現性の確保

- 顧客要求仕様(純度、納期、数量)を安定的に満たせるかの実証

顧客契約の長期性と収益化までの期間

- 契約獲得までの長期プロセス:

- 医療用同位体や原子力燃料の供給契約は、顧客側の厳格な審査プロセス(6ヶ月〜2年以上)を要する

- 品質認証、供給能力の実証、規制承認の取得など、複数のマイルストーン達成が必要

- 初期顧客との契約が成立するまで、大規模な収益は発生しない

- 長期契約の両面性:

- 一度確立すれば安定的な収益基盤となるが、契約条件の変更が困難

- 市場価格の変動や競合状況の変化に柔軟に対応しにくい

- 顧客側の事業変更や需要減少のリスク(例:量子技術企業の倒産、原子炉計画の遅延)

- 黒字化までの資金繰り:

- 商業生産開始から本格的な収益化まで、2〜3年のタイムラグが発生する可能性

- その間の運転資金と追加設備投資をどのように調達するかが重要課題

- 株式発行による資金調達は、株価と希薄化のバランスを慎重に判断する必要

規制承認の不確実性

- Mo-100の医療用同位体としての各国規制当局の承認取得時期が不透明

- HALEUの原子力燃料としての米国NRCおよびDOE承認プロセスの長期化リスク

- 承認取得の遅延は、収益化時期を大幅に後ろ倒しにする可能性

市場環境の変化リスク

- 量子コンピューティング市場の技術方式の変化(例:シリコンスピン以外の量子ビット方式の台頭)

- 次世代原子炉計画の政治的・経済的要因による遅延や中止

- 医療用同位体市場での競合技術の登場(例:新しい製造方式の実用化)

これらのリスクを総合すると、ASPアイソトープスは技術的な優位性と市場機会を持つ一方で、商業化成功までの道のりには複数のハードルが存在する。投資家にとっては、これらのリスクを認識した上で、各マイルストーンの達成状況を注意深く監視することが重要である。

株価のボラティリティと投資判断

- ASPアイソトープスの株価は、2025年に353%以上上昇するなど、高いボラティリティを示している。

- 商業化初期段階の企業特有のリスクとして、生産遅延や技術課題のニュースに株価が敏感に反応する。

- 一方で、商業生産の成功や大型契約の発表により、株価が急騰する可能性も高い。

- 投資判断のポイントは、Mo-100商業生産の成功タイミングと、各同位体市場での収益化スピードである。

これらの要素を総合すると、ASPアイソトープス(ASPI)は「複数の成長市場で革新的技術を持つ商業化初期段階企業」として、長期的に市場で重要な役割を担う存在になりうる。短期的には生産立ち上げの成功が最重要課題であるが、技術の独自性と複数市場での機会により、商業化が成功すれば急速な成長と株価上昇の可能性を秘めた超高リスク・超高リターン型の投資先といえる。

まとめ

ASPアイソトープス(ASPI)の事業内容、ビジネスモデル、競合環境、成長市場、株価の特徴、そして将来性について幅広く見てきました。 特に、核医学、量子コンピューティング、次世代原子炉という3つの異なる成長市場に同時アプローチできるユニークなポジションが、同社の大きな魅力となっています。

独自のASP技術による同位体濃縮、世界的な医療用同位体供給不足への対応、量子技術革命を支える超高純度材料の提供、そしてTerraPowerとの戦略的提携は、ASPアイソトープスの高い成長ポテンシャルを示しています。 一方で、商業化初期段階特有のリスクや生産立ち上げの課題も存在しています。

個人的にも、先端材料関連銘柄の中でもASPアイソトープス(ASPI)は特に「技術革新×複数成長市場×戦略的重要性」という3つの要素を兼ね備えた銘柄として、注目しています。 商業化の成功が実現すれば、核医学、量子技術、クリーンエネルギーという未来を支える存在になり得る可能性があります。

私も活用中!moomoo証券の機能を最大限に引き出そう

私がmoomoo証券を使っていて最も気に入っている点は、アプリが使いやすく、投資において重要となる深い情報収集が簡単にできること。

さらに、大口や中口投資家の動向を確認できる機能があり、銘柄の先行きを考える上でとても助かっています。各銘柄のニュースや決算関連情報が豊富で、日本語自動翻訳もサポートしているため、海外の情報を即座にチェックできるのが嬉しいポイント。

米国株取引手数料もmoomoo証券が一番安いです。

興味のある方は、このバナーリンクから簡単に登録できます!