このサイトは、私(@mifsee)が個人的に学びながら企業分析や銘柄分析を進め、その成果をまとめたものです。

あくまで私の個人的な分析記録であり、内容には誤りや実際と異なる情報が含まれているかもしれません。ご覧になる場合は予めご了承ください。

はじめに

半導体セクターは、米国株の成長を牽引し、目覚ましい進展を遂げています。

私たちの日常生活に欠かせない半導体は多種多様に存在し、特にAI(人工知能)の分野では、ChatGPTをはじめとする技術の急速な発展が見られます。

2023年は「AI元年」とも称され、AI技術を支える半導体は、投資戦略上、欠かせない要素となっています。

私自身、仕事としてマーケティング業務を行う際、AIを積極的に取り入れ、そのポテンシャルを実感。そのため、早期の段階で、AMDやスーパーマイクロコンピュータへの投資を行うことができました。

AIの可能性とその成長はこれからが本番であり、長期的な投資テーマとして注目されています。

しかし、半導体銘柄への投資を検討する際、選択肢が多くてどこに投資すれば良いか迷うこともあるでしょう。

そんな時、半導体セクター全体に投資するETFや投資信託への投資が、効率的かつ戦略的なアプローチとなり得ます。

ここでは、半導体投資の基礎知識と共に、米国および日本の半導体セクターに投資可能なETFや新NISAを活用した投資信託について調査した内容をお伝えします。

半導体って何?

- 半導体は、電気を良く通す「導体」と電気を通さない「絶縁体」の中間の性質を持つ物質や材料のこと。

- 一般的にはシリコンが用いられ、これを使った集積回路(IC)も「半導体」と呼ばれる。

- 半導体は電子機器の演算や情報伝達など、幅広く使われている。

- 例えば、スマートフォンにはCPUやメモリなど、多くの半導体デバイスが使われ、電気自動車(EV)では、モーターやバッテリーを制御に多く半導体が必要となる。

自動運転技術やインターネットに常時接続するコネクテッドカーの発展に伴い、自動車向けの半導体需要も増加している。

半導体市場は非常に大きく、多様なデバイスが開発されているが、その機能や役割によって大きく5つのカテゴリーに分けられる。

半導体の5つのカテゴリーとは?

半導体デバイスはその機能や役割によって大きく5つのカテゴリーに分けられる。

- ロジック:ロジック半導体は、データ処理や計算を行うための論理回路を含む半導体。プロセッサやマイクロコントローラなどがこのカテゴリーに含まれる。

- メモリー:メモリ半導体は、データを一時的または恒久的に保存するために使用される。DRAM(動的ランダムアクセスメモリ)やフラッシュメモリなどがある。

- CMOSセンサー:CMOSセンサーは、カメラのイメージセンサーとして使用される半導体デバイス。光を電気信号に変換し、デジタル画像を生成します。

- パワー半導体:パワー半導体は、高電圧や大電流を扱うためのデバイスで、電力の変換や制御に使用される。電気自動車のインバーターや電源アダプターなどに使われている。

- アナログ半導体:アナログ半導体は、アナログ信号を処理するためのデバイス。センサーからの信号を読み取ったり、オーディオ信号を処理したりする際に使用される。

これらのカテゴリーには多くの半導体銘柄が存在し、それぞれが異なる機能や役割を持っている。

半導体セクターの特徴は?

半導体セクターの特徴は以下の通り。

景気敏感セクター:半導体セクターは景気の変動に敏感に反応する。景気が良いときは半導体の需要が増加し、景気が悪化すると需要が減少する。

円安メリットセクター:日本の半導体セクターは、円安が進むとメリットを受ける傾向がある。これは、多くの半導体企業が輸出を行っているため、円安によって海外での競争力が高まることが要因。

高い技術革新の速度:半導体業界は技術革新が非常に速く、継続的な研究開発と投資が行われている。これにより、新しい技術や製品が次々と市場に登場している。

大規模な設備投資が必要:半導体の製造には高度な技術と大規模な設備投資が必要となる。そのため、半導体企業は大きな資本を必要とし、経済状況や市場の変動によって影響を受けやすい。

グローバルなサプライチェーン:半導体産業はグローバルなサプライチェーンに依存しており、世界各地の企業が連携して製品を生産している。そのため、国際的な政治経済の動向にも影響を受けやすい。

これらの特徴は、半導体セクターに投資する際に考慮すべきポイントとなる。

なぜ半導体が注目されている?

半導体が注目されている理由は、その広範な応用と社会における重要性にある。

半導体はスマートフォン、コンピュータ、自動車、さらには社会インフラシステムに至るまで、あらゆる場所で使用されている。

デジタル化とテクノロジー、AIの進展

IoT(モノのインターネット)、AI(人工知能)、ビッグデータ、クラウドサービスなど、新しいテクノロジーの進展には半導体が不可欠。

特に2023年以降、AIにおける需要が大きく拡大し、より高度な半導体が必要とされている。

テレワークとECサービス(電子商取引)の普及

新型コロナウイルスの流行により、テレワークや電子商取引が加速した結果、データセンターや通信インフラに対する半導体の需要が高まっている。

電気自動車(EV)の普及

環境問題への対応として、電気自動車の普及が進んでいる。EVは従来の自動車に比べて多くの半導体を使用しており、特にパワー半導体が重要な役割を果たしている。

5G通信の展開

第5世代移動通信システム(5G)の展開により、高速で大容量のデータ通信が可能になり、これを支える通信機器にも、高性能な半導体が必要となる。

半導体産業のサイクル

半導体産業には「シリコンサイクル」と呼ばれる独自の景気循環がある。技術革新や市場の需要変動により、半導体の需要は周期的に増減するが、長期的には成長傾向にある。

これらの要因により、半導体は現代社会において不可欠な存在であり、その重要性は今後も増すことが予想される。

半導体産業のシリコンサイクルって何?

シリコンサイクルは、半導体産業特有の景気循環を指す。

このサイクルは、半導体の需要と供給のバランスによって形成され、一般的には数年間の周期で好況と不況を繰り返す。

シリコンサイクルの理解は、半導体産業の動向を予測する上で重要。

シリコンサイクルのフェーズ

拡大フェーズ:経済が成長し、電子機器への需要が増加すると、半導体の需要が上昇。この時期、半導体メーカーは生産能力を増強し、新しい技術の開発に投資を行う。

過剰フェーズ:需要の増加に応じて生産が拡大すると、あるポイントで供給が需要を上回り過剰フェーズとなる。価格の下落や在庫の増加が見られるようになる。

調整フェーズ:在庫過剰と価格の下落により、半導体メーカーは生産を縮小する。この期間、企業はコスト削減や効率化を図り、次の成長に備える。

回復フェーズ:在庫が減少し、市場が安定すると、半導体の価格は回復し始める。経済の成長と共に新たな需要が生まれ、再び拡大フェーズに移行する。

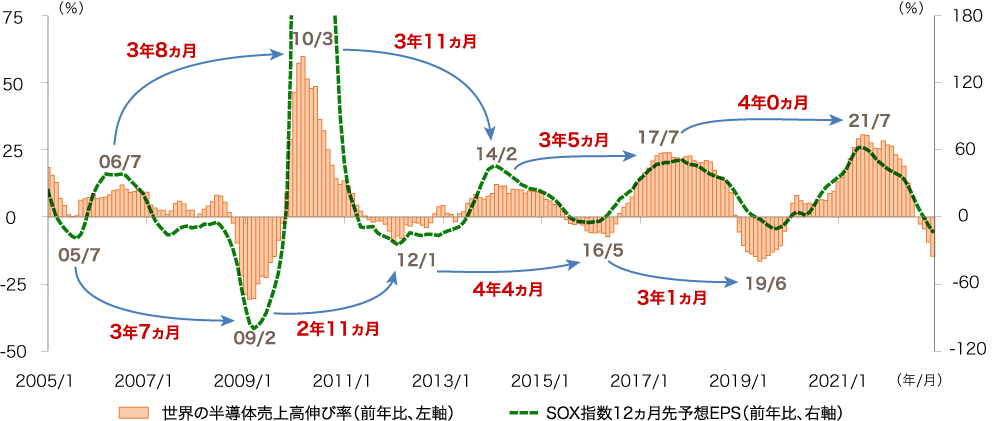

過去のシリコンサイクルを表すグラフは以下。

世界の半導体売上高伸び率とSOX指数12ヵ月先予想EPSの推移

出典:ニッセイアセットマネジメント

この図からも明らかなように、シリコンサイクルは約3〜4年の周期で発生する。

図に基づいて予測すると、最近のサイクルのピークは2021年7月頃にあると示されている。

サイクルの期間を約4年と仮定すると、次のサイクルの上昇期は2025年7月頃まで続くと予想されるが、予想される期間を超える可能性も考えられる。

半導体セクターはどれくらい成長している?

半導体セクターは、近年大きな変化を遂げている。

シリコンサイクルによる需要増減のサイクルを繰り返していたが、AI半導体を始めとした急速な普及により、経済が減速しても持続的な需要が見込まれている。

この変化は、半導体セクターが従来の循環性から脱却し、より安定した成長を遂げる可能性を示している。

半導体セクターの成長見通し

半導体セクターは、今後2年間で市場を大きく上回る15%~20%の収益成長が見込まれている。この成長は、長期的な追い風や生産能力の不足が価格決定力を強化し、景気感応度を弱めることによって支えられると考えられている。

半導体セクターの投資機会

半導体セクターは、質の高さ、魅力的なバリュエーション、強い収益見通しという総合的な魅力を持っている。

特に、世界経済の減速にもかかわらず一貫して力強い収益を上げ続けることが予想されており、市場がファンダメンタルズに沿って調整し直すことで、今後数年にわたって株価収益率(PER)の上昇余地が生まれると見られる。

このように、半導体セクターは過去の循環性から脱却し、持続可能な成長を遂げる可能性が高まっている。

半導体業界の株価動向を追跡する指数は?

半導体業界の株価動向を追跡するためによく用いられる主要な株価指数には、以下のものがある。

フィラデルフィア半導体指数(SOX):NASDAQに上場している主要な半導体企業の株価を基に算出されている「SOX指数」は、半導体業界の健全性と市場の動向を示す重要なバロメーターとして広く認識されている。

NASDAQ OMX PHLX Semiconductor Sector Index (SOX):フィラデルフィア証券取引所が提供するもう一つの半導体指数で、半導体製造業者および半導体機器製造業者を含む30社の企業で構成されている。

S&P 500 Semiconductors & Semiconductor Equipment Industry Group Index:S&P 500の中の半導体および半導体機器製造業者のパフォーマンスを追跡する指数。

MSCI World Semiconductors and Semiconductor Equipment Index:世界中の半導体および半導体機器製造業者の株価を追跡する指数。

フィラデルフィア半導体指数(SOX)のリアルタムチャート

半導体業界の重要な指標であるSOX指数のリアルタイムチャートは以下。

SOX指数の動向を分析すると、以下のような傾向が見られる。

- 2020年のコロナショック後、在宅勤務やオンライン教育の増加により、電子デバイスへの需要が急増した。これは、サプライチェーンの混乱と相まって、生産が需要に追いつかない状況を引き起こしました。

- 2022年後半には、この特需が一巡し、生産過多による在庫調整が長引く状況になった。

- 2023年には、ChatGPTなどの生成AIの登場により、AI向け半導体への需要が急増した。特に、NVIDIA社がこの分野で強いシェアを持っており、需要の急増に対する供給が追いつかない状況が続いている。

AI技術の進展が仕事や生活に深く浸透することで、さまざまな業界での半導体への需要が高まり、AIの成長と共に半導体技術の革新と発展が進むと予想される。

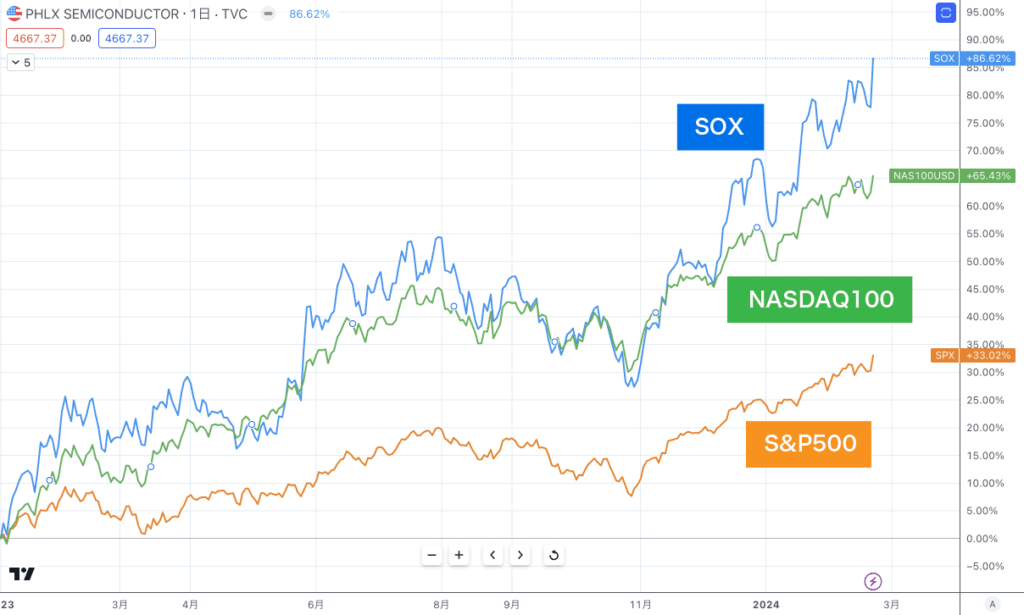

SOX指数とS&P500、NASDAQ100のパフォーマンスの比較

2023年以降のSOX指数とS&P 500、ナスダック100のパフォーマンス比較グラフは以下の通り。

SOX指数とS&P500、NASDAQ100のパフォーマンスの比較

2023年には、GAFAMなどのビッグテック企業が顕著な成長を遂げ、テクノロジー銘柄や半導体銘柄が多く含まれるナスダック指数は大きく伸びた。

しかし、半導体セクターのみを追跡するSOX指数は、ナスダック全体のパフォーマンスを上回り、ナスダックの成長を牽引していることが分かる。

半導体に投資できる米国のETFは?

半導体セクターに投資できるアメリカのETFには、以下のようなものがある。

- ヴァンエック・半導体株ETF (SMH):半導体産業に投資することを目的としたETFで、ヴァンエックによって運用されている。

- Direxion デイリー 半導体株ブル3倍 ETF (SOXL):半導体セクターのパフォーマンスを3倍にレバレッジして追求するETF。。

- Direxion デイリー 半導体株 ベア 3倍 ETF (SOXS):半導体セクターのパフォーマンスの逆方向を3倍にレバレッジして追求するETF。

ヴァンエック・半導体株ETF (SMH)

米国で上場している半導体企業最大手25社インデックス(MVIS US Listed Semiconductor 25 Index)の価格と利回りのパフォーマンスに連動する。

- 純資産額:159億9900 万ドル

- 設定日:2011/12/20

- 経費率:0.35%

- 分配金利回り:0.50%

- 運用会社:Van Eck

ヴァンエック・半導体株ETF (SMH)の組入銘柄(上位15企業)

AI半導体「エヌビディア」関連銘柄まとめ【米国株・日本株】 – MiFsee(新しいタブで開く)

| ティッカー | 銘柄名 | 組入比率 |

|---|---|---|

| NVDA | エヌビディア | 25.74% |

| TSMC | 台湾積体電路製造 | 9.35% |

| AVGO | ブロードコム | 5.91% |

| AMD | アドバンスト・マイクロ・デバイス | 5.80% |

| ASML | ASML ホールディング | 5.13% |

| AMAT | アプライド マテリアルズ | 4.63% |

| LRCX | ラムリサーチ | 4.56% |

| QCOM | クアルコム | 3.99% |

| INTC | インテル | 3.88% |

| ADI | アナログ・デバイセズ | 3.57% |

| TXN | テキサス・インスツルメンツ株 | 3.56% |

| KLAC | KLA | 3.52% |

| SNPS | シノプシス | 3.43% |

| MU | マイクロンテクノロジー | 3.27% |

| CDNS | ケイデンス・デザイン・システムズ | 3.07% |

Direxion デイリー 半導体株ブル3倍 ETF (SOXL)

SOXLは、NYSE半導体インデックス(ICESEMIT)の日々のパフォーマンスを3倍に増幅して追跡するETF。

このETFは、米国の大手半導体企業に投資しており、インデックスが上昇するときにはその上昇を3倍に、下落するときにはその下落を3倍に反映する。

SOXLはレバレッジ型ETFであり、半導体セクターのパフォーマンスが上昇すると予想する投資家に適している。

レバレッジETFは、長期投資には不向きであり、比較的短期での利用に向くとされる。これは、日々の原指数の変動を一定の倍数で増幅するため、時間が経つにつれてコンパウンド効果が働き、長期保有では目標とする倍率のパフォーマンスを達成しにくくなるため。

- 純資産額:85億9,000万ドル

- 設定日:2010/3/11

- 経費率:0.77%

- 分配利回り:0.53%

- 運用会社:Direxion

SOXLの構成銘柄と組入比率

SOXLは、NYSE半導体インデックス (ICESEMIT) を追跡しており、ICESEMITのインデックス構成銘柄は以下のとおり。

| ティッカー | 銘柄名(日本語) | 組入比率 |

|---|---|---|

| AMD | アドバンスト・マイクロ・デバイセズ | 8.67% |

| AVGO | ブロードコム | 8.59% |

| NVDA | エヌビディア | 7.54% |

| INTC | インテル | 6.43% |

| QCOM | クアルコム | 6.41% |

| NXPI | NXPセミコンダクターズ | 4.01% |

| MU | マイクロン・テクノロジー | 3.99% |

| TXN | テキサス・インスツルメンツ | 3.97% |

| ON | ONセミコンダクター | 3.94% |

| LRCX | ラム・リサーチ | 3.90% |

Direxion デイリー 半導体株 ベア 3倍 ETF (SOXS):

SOXSは、NYSE半導体インデックス(ICESEMIT)の日々のパフォーマンスの逆方向を3倍に増幅して追跡するETF。

つまり、このETFは米国の大手半導体企業の株価が下がるときに価値が上がるように設計されており、インデックスが下落するときにその3倍のパフォーマンスを目指す。

SOXSはレバレッジ型・インバース型ETFであり、半導体セクターのパフォーマンスが下落すると予想する投資家に適している。

市場が下落すると、SOXSの価値は上昇するため、SOXLと真逆の動きとなる。

- 純資産額:8億1571万ドル

- 設定日:2010/3/11

- 経費率:0.77%

- 分配利回り:11.55%

- 運用会社:Direxion

構成銘柄は、SOXLと同様。

米国の半導体ETFの比較表

| 項目 | ヴァンエック・半導体株ETF (SMH) | Direxion デイリー 半導体株ブル3倍 ETF (SOXL) | Direxion デイリー 半導体株 ベア 3倍 ETF (SOXS) |

|---|---|---|---|

| 運用方針 | 米国上場の半導体企業25社のパフォーマンス追跡 | NYSE半導体インデックスの3倍の日次パフォーマンス追跡 | NYSE半導体インデックスの逆数の3倍の日次パフォーマンス追跡 |

| 純資産額 | 159億9900万ドル | 85億9,000万ドル | 8億1571万ドル |

| 設定日 | 2011/12/20 | 2010/3/11 | 2010/3/11 |

| 経費率 | 0.35% | 0.77% | 0.77% |

| 分配金利回り | 0.50% | 0.53% | 11.55% |

| 運用会社 | Van Eck | Direxion | Direxion |

長期投資を考える場合、SMHが最適な選択肢と言える。

一方、市場の変動が激しくボラティリティが高い短期的な状況では、SOXLやSOXSのようなレバレッジETFを戦略的に利用することが有効。

日本市場で投資できる米国向け半導体ETF

米国株への直接投資でなく、日本市場で米国向け半導体ETFに投資を検討している場合は、以下の銘柄がある

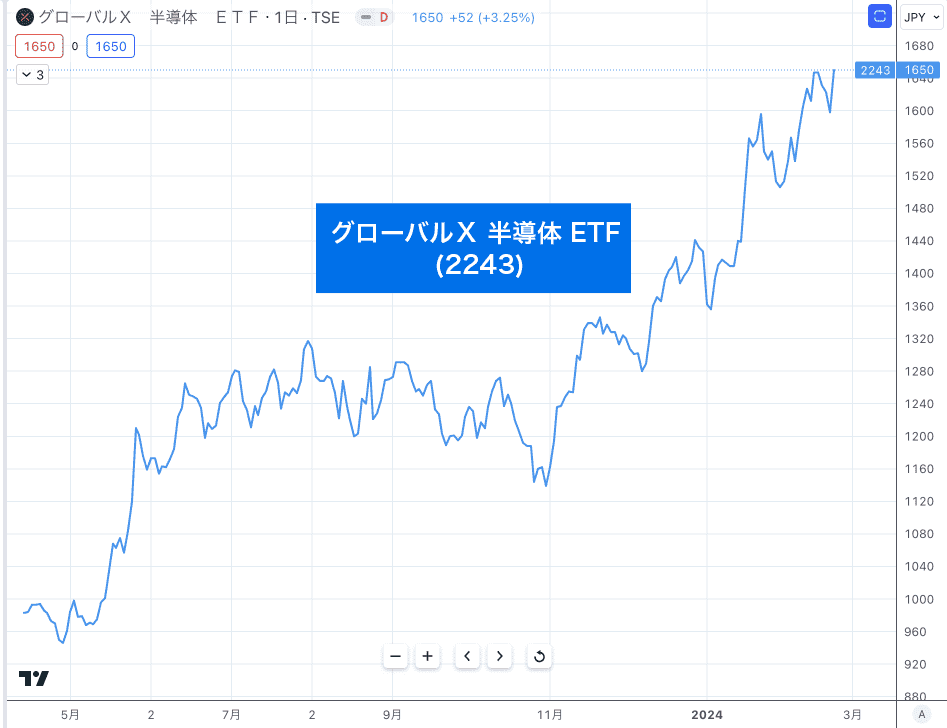

グローバルX 半導体 ETF(2243)

米国に上場している半導体関連企業に投資を行い、フィラデルフィア半導体株指数(SOX指数)のパフォーマンスに連動する投資成果を目指すETF。

このETFは、半導体業界の成長を反映する米国の主要な半導体企業の株式に広く分散投資を行う。

- 純資産額:103.29億円

- 設定日:2023/4/11

- 経費率:0.4125%

- 構成銘柄:SOX指数(フィラデルフィア半導体株指数)に含まれる米国上場の半導体関連企業に投資。

- 運用会社: Global X

- 新NISA対応:成長投資枠で運用可能(つみたて投資枠は利用不可)

グローバルX 半導体 ETF(2243)の株価チャート

2023年4月に設定されたETFのため、運用期間は短い。

日本市場で投資できる日本向け半導体ETF

日本の半導体産業は、半導体製造装置、材料、検査機器などの分野で強みを持っている。

半導体業界の成長に伴い、これらの日本企業も恩恵を受けている。

日本市場に上場している、日本向け半導体ETFは、以下のものがある。

グローバルX半導体関連-日本株式 ETF(2644)

半導体の製造や加工、製造装置、素材などの半導体関連事業を行う日本企業に投資を行い、これらの企業のパフォーマンスに連動する投資成果を目指すETF。

このETFは、日本の半導体産業の成長を捉えることを目的としており、関連する日本企業の株式に分散投資を行う。

- 純資産額:614.34億円

- 設定日: 2021年9月24日

- 経費率:0.649%

- 分配金利回り:0.56%

- 構成銘柄:具体的な構成銘柄のリストは提供されていませんが、半導体関連事業を行う日本企業に投資しています。

- 運用会社:Global X

- 新NISA対応:成長投資枠で運用可能(つみたて投資枠は利用不可)

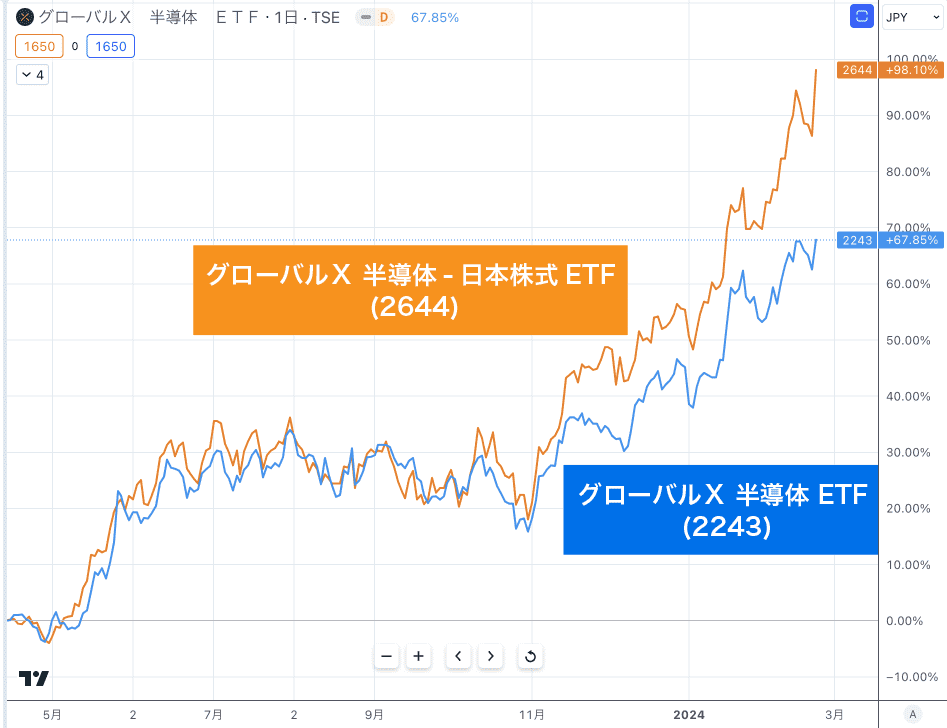

グローバルX 半導体-日本株式ETF (2644)とグローバルX 半導体 ETF(2243)の株価比較チャート

2644(半導体日本株式ETF)と2243(半導体米国株式ETF)を比較すると、2644(半導体日本株式ETF)は2243(半導体米国株式ETF)に比べて優れたパフォーマンスを示している。

これは、2644が日本の半導体関連企業に投資しているのに対し、2243は米国の半導体企業に焦点を当てているため、市場環境や動向によってパフォーマンスが異なることを示唆している。

グローバルX半導体ETFの比較表

| 項目 | グローバルX 半導体 ETF(2243) | グローバルX半導体関連-日本株式 ETF(2644) |

|---|---|---|

| 運用方針 | 米国上場の半導体関連企業への投資 | 日本の半導体関連企業への投資 |

| 純資産額 | 103.29億円 | 614.34億円 |

| 設定日 | 2023/4/11 | 2021/9/24 |

| 経費率 | 0.4125% | 0.649% |

| 構成銘柄 | SOX指数に含まれる企業に投資 | 日本の半導体関連企業に投資 |

新NISA(成長投資枠)で利用できる半導体の投資信託

新NISAで利用可能な半導体関連の投資信託やETFには以下のものがある。

これらは新NISAの「成長投資枠」で購入可能だが、「つみたて投資枠」では利用できない点に注意が必要。

ニッセイSOX指数インデックスファンド

ニッセイSOX指数インデックスマザーファンドの受益証券を通じて、米国株式等に投資し、SOX(フィラデルフィア半導体株指数、配当込み、円換算ベース)に連動するパフォーマンスを目指しており、為替ヘッジを行わないため、為替変動の影響を受ける可能性がある。

- 純資産額:142億500万円

- 設定日:2023/3/31

- 経費率:信託報酬(税込)年0.1815%

- 分配利回り:分配金なし

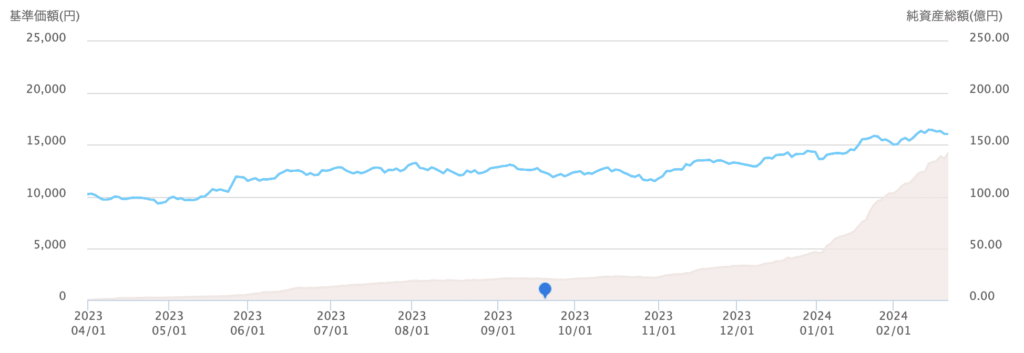

ニッセイSOX指数インデックスファンド、パフォーマンスグラフ

出典:ニッセイアセットマネジメント株式会社

純資産額は2024年以降急激に増加しており、その人気がうかがえる。

野村世界業種別投資シリーズ(世界半導体株投資)

世界各国の半導体関連会社に投資し、その国や地域の経済状況を見て、会社の技術力、価格設定の能力、利益の構造、財務状態などを詳しく分析し、投資する組入銘柄を決定する。

- 純資産額:2026億2100万円

- 設定日:2009/8/27

- 経費率:信託報酬は年率1.65%、信託財産留保額は0.3%

- 分配利回り:3.36%、直近の分配金は2023/6/28に4,350円が支払われている。

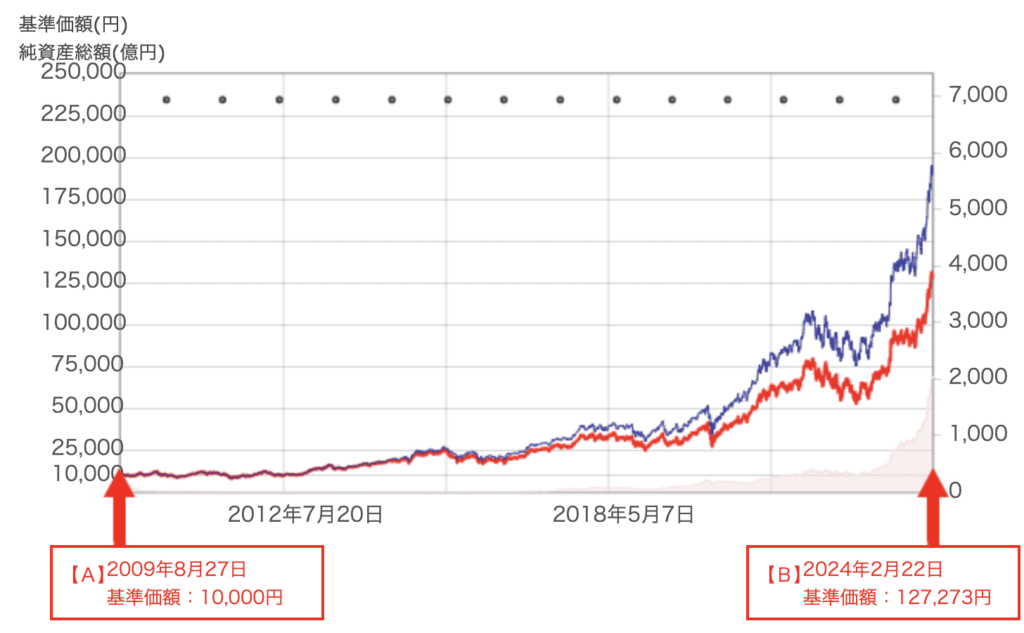

野村世界業種別投資シリーズ(世界半導体株投資)のパフォーマンスグラフ

出典:野村アセットマネジメント

こちらも純資産は急激に増えており、その人気がうかがえる。

新NISA(成長投資枠)で利用できる半導体の投資信託の比較表

| 項目 | ニッセイSOX指数インデックスファンド | 野村世界業種別投資シリーズ(世界半導体株投資) |

|---|---|---|

| 運用方針 | SOX指数に連動する米国株式への投資 | 世界の半導体関連企業への投資 |

| 純資産額 | 142億500万円 | 2026億2100万円 |

| 設定日 | 2023/3/31 | 2009/8/27 |

| 経費率 | 年0.1815%(税込) | 年率1.65%(信託報酬)、信託財産留保額0.3% |

| 分配利回り | 分配金なし | 3.36%(直近の分配金:2023/6/28に4,350円) |

まとめ

半導体セクターへの投資は、テクノロジーの進化と共に成長を遂げる魅力的な分野です。

個別銘柄への直接投資ではなく、セクター全体への投資を検討することで、リスクを分散しつつ、このダイナミックな業界の成長ポテンシャルを捉えることができます。

ここでは、米国ETFや日本市場で取引可能なETF、さらに新NISA(成長投資枠)で運用可能な投資信託を通じて、半導体セクター全体に投資する方法を詳しく掘り下げてみました。

半導体業界は広範な産業構造を持ち、チップの設計から製造まで、多岐にわたる銘柄が存在します。

これらの銘柄を個別に理解し投資するのは難しいため、セクター全体への投資は効率的で合理的なアプローチと言えます。

また、半導体銘柄を多く含むナスダックに投資するという選択肢もありますが、ETFや投資信託を利用することで、より専門的にセクターに焦点を当てた投資が可能です。

個別銘柄に投資することはリスクが高い部分もあるため、ETFや投資信託を利用してリスクを分散し、パフォーマンスを向上させる戦略の参考にしてみてください。